Сложность отражения аренды имущества, которое использует компания, заключается в рассмотрении этого процесса по аналогии с заимствованием по ставке требуемой доходности. Решает проблему дооценка балансовой величины заемного капитала через капитализацию арендных платежей по годам заключенного договора. Рассмотрим предлагаемый метод на численном примере.

Пример 5

Компания по реализации моторных масел не имеет собственных площадей для хранения запасов и арендует их по 6-летнему договору. Зафиксированные в договоре ежегодные арендные платежи показаны в табл. 13. В распоряжении аналитика имеется отчетный баланс компании (табл. 14) и оценка требуемой доходности по заемному капиталу на основе кредитного рейтинга компании (12 %). Мультипликатор цена/балансовая оценка собственного капитала (Р/BVE) по компаниям-аналогам составляет 2. Требуется оценить веса собственного и заемного капитала для дальнейшей оценки требуемой доходности по капиталу компании.

Решение: Приведенная оценка арендных платежей на шести годах составит 10 тыс. долл. (PV значений в таблице арендных платежей при ставке дисконта 12 %). Следовательно, суммарный заемный капитал составляет 20 тыс. долл. Предполагая, что по компании мультипликатор 2 отражает фактическую оценку рынком перспектив, получаем следующие скорректированные оценки капитала:

Собственный капитал по рыночной оценке = 50 x 2 = 100 тыс. долл., заемный капитал с дооценкой арендованных активов = 10 + 10 = 20 тыс. долл. Весь капитал по рыночной оценке = 120 тыс. долл.

Веса элементов капитала: ws = 100/ 120 = 83 %, wd = 17 %.

Таблица 13

Договор по аренде складских помещений. Оставшиеся арендные платежи по годам

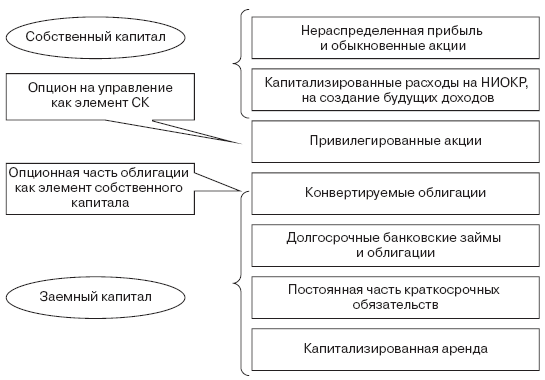

Еще один сложный момент расчета WACC – наличие гибридных финансовых активов (конвертируемых облигаций), что отражено на рис. 13. Гибридные инструменты стали использоваться российскими компаниями с 2005 года. Например, группа «Евросеть» в октябре привлекла 3-месячный кредит от банка «Уралсиб» на сумму 50 млн. долл. под 9,5 % годовых с возможностью конвертации его в 7,53 % акций группы до конца 2005 года. Опцион на конвертацию был исполнен банком.

При наличии у компании гибридных ценных бумаг следует корректно выделить в этом капитале элементы собственного и заемного капитала.

Пример 6

По добывающей американской нефтяной компании Amerada Hess, в 2003 году разместившей конвертируемые облигации 200 тыс. штук с номиналом 1000 долл., как элемент заемного капитала недопустимо рассматривать сумму в 200 млн долл. Привлечем дополнительную информацию и корректно пересчитаем веса капитала на 2003 год. По 6-летним облигациям установлена купонная ставка 3,3 % (полугодовые выплаты). Простые облигации с учетом кредитного рейтинга обошлись бы компании в 10 % годовых. Облигации размещены по 99 % от номинала.

Решение: В цене каждой облигации (990 долл.) заключена часть долга и часть собственного капитала (опцион обмена на акции компании). Сумма приведенной оценки 12-периодного аннуитета величиной купонных полугодовых платежей (1000 x 3,3 %/2) и оценки выплаты номинала через 6 лет при ставке дисконта 10 % дает значение элемента долга в цене конвертируемой облигации (710,72 долл.).

Элемент долга в цене облигации = PV(12 периодов процентных выплат при ставке 5 %) + PV (1000 через 6 лет по ставке 10 %) = 710,72.

Оставшаяся величина цены облигации составляет элемент собственного капитала (990-710,72 = 279,28).

Таким образом, привлеченный компанией капитал в 198 млн долл. по конвертируемым облигациям (200 тыс. штук по 990 долл.) состоит из 72 % долга и 28 % (279,28/990) собственного капитала. Следовательно, при учете этого элемента капитала в общей структуре следует увеличить заемный капитал компании на 142,56 млн долл., а собственный – на 55,44 млн. долл.

Рис. 13. Элементы капитала компании со сложной структурой – важность учета при оценке весов

3.3. Безрисковая ставка как первый ориентир для барьерной ставки инвестирования. Требуемая доходность по безрисковым инвестициям

Так как при абсолютной гарантии денежных потоков, генерируемых инвестиционным проектом, альтернативным вариантом для инвестора является безрисковый финансовый актив, то требуемая доходность такого инвестирования может быть определена по безрисковой ставке на рынке (kf).

Традиционное определение – безрисковым называется актив:

• фактическая доходность вложений в который совпадает с его ожидаемой доходностью;

• дисперсия доходности по которому равна нулю (то есть отсутствует волатильность).

Выявить этот актив на рынке позволяют три основные положения:

• доходность по этому активу должна быть привязана к изменению деловой активности на рынке, не должна отражать специфическую динамику какого-либо бизнеса;

• это должен быть актив с максимальной защищенностью от риска;

• по рассматриваемому активу должна существовать определенность по будущей ставке реинвестирования доходов.

Требование максимальной защищенности от риска выдвигает на место претендента актив, определяющий заемный капитал, так как в любой финансовой системе кредитор (владелец заемного капитала) лучше защищен и его риск меньше, чем риск владельца собственного капитала.

Здесь следует оговорить еще одно требование к безрисковой ставке – отсутствие риска дефолта.

Выбор kf требует определиться по трем моментам:

1) о каком заемщике вести речь (выбор заемщика);

2) вид заимствования (например, купонная или бескупонная облигация);

3) срочность заимствования.

В большинстве практических построений оценки безрисковой ставки в качестве заемщика рассматривается государство, так как этот заемщик принципиально отличается от всех других на рынке тем, что риск отказа от платежа минимален (в его руках на крайний случай есть печатный станок, позволяющий выпустить в обращение «любое» количество денежных знаков и погасить ранее принятые на себя обязательства). Минимальный риск государственных заимствований подтверждают и статистические оценки дисперсии государственных ценных бумаг. Вторым претендентом на роль заемщика может выступать негосударственный банк с высоким уровнем надежности (например, с высоким рейтингом – не ниже кредитного рейтинга страны).

При выборе между купонными и бескупонными облигациями заемщика предпочтение отдается бескупонным, так как по ним отсутствует риск несвоевременности выплаты купона (дополнительный риск к дисконтной облигации). По дисконтным ценным бумагам выполняется и требование отсутствия риска реинвестирования, так как весь доход присваивается инвестором в момент приобретения облигации с дисконтом.

По выбору срочности безрискового инструмента единого мнения нет. Так как на рынке обращаются обычно кратко-, средне– и долгосрочные государственные ценные бумаги, то конкретные значения kf в расчетах могут отличаться. Для экономически развитых стран характерна нормальная форма кривых доходности, отражающая больший риск, связанный с большим сроком обращения, что выражается в увеличении доходности с ростом срока обращения на рынке. Соответственно, при выборе ценных бумаг с большим сроком обращения значения kf оказываются выше. В аналитических расчетах применяются три подхода.

1. Использование краткосрочных ценных бумаг для оценки kf. Например, для США используются значения доходности по 3-месячным казначейским векселям (Tbill). Этот подход аргументируется наименьшим риском по краткосрочным ценным бумагам и необходимостью получения оценок параметров модели на конкретный момент времени. Поданным анализа 27 крупнейших компаний США, в 1990-е годы только 4 % компаний использовали этот вариант[19]. Значения доходности краткосрочных инструментов инвестирования на рынке США по годам приведены в Приложении 5.