Второй "агрегат" — М2 — представляет M1 плюс третий из перечисленных выше видов денежных средств — краткосрочные вклады на сумму 100 тыс. долларов каждый.

Третий "агрегат" — М3 — объединяет М2 и краткосрочные ценные бумаги. (Для сведения: в 1980 г. M1 = 401,4 млрд. дол., в том числе наличные — 111,7 млрд. дол., за 1981 г. соответственно 429,6 и 119,8 млрд. дол.)

Современное превышение суммы вкладов над количеством находящихся в обращении наличных денег сложилось до первой мировой войны, когда на протяжении почти полувека (1867–1914 гг.) среднегодовые темпы прироста вкладов составляли 6,7 % в сравнении с 2,4 % ежегодного прироста количества наличных денег. Во время мировых войн наблюдались резкие скачки в приросте количества денежных средств в США, особенно большим было увеличение их в годы второй мировой войны (1939–1945 гг.): по M1 — 19,7 % в год, по М2 — 16,9 %. При этом прирост наличных денег превышал прирост вкладов: 27,2 % в год в сравнении с 16,5 % прироста вкладов из M1 и 14,4 % — вкладов из М2.

Начиная с 60-х годов прирост количества наличных денег превышает прирост вкладов до востребования, но различие темпов незначительно, и нельзя надеяться на возврат или хотя бы приближение к преимущественно наличному денежному обороту.

4. Много ли денег нужно?

Проблема количества денег в обращении волнует людей давно. Рождение количественной теории денег относят к 1578 году, когда парижанин Ж. Бодэ'н написал "Ответ на парадоксы месье де Малеструа", в котором установлена зависимость между колебаниями цен и количеством денег в обращении. Это соотношение и в античные времена привлекало многих: Светония, Полибия, Иосифа Флавия, Цицерона.

Тезис всех ранних представлений о необходимом количестве денег, а также развившейся из них количественной теории: главенствующая функция денег — быть средством обращения. Можно заметить, что именно он лежит в основе классификации массы денежных средств, обращающихся в США.

Трактовка денег как средства обращения типична не только для современных буржуазных теорий, но и для хозяйственной практики. Поэтому нет ничего удивительного в том, что продолжателями количественной теории денег объявили себя современные американские неомонетаристы. Это верно в том плане, что они также считают основной функцией денег быть средством обращения. Они прямолинейно трактуют инфляцию как феномен, относящийся исключительно к сфере денежного обращения, как простое опережение роста количества денег, находящихся в обращении, в сравнении с ростом выпуска продукции. Можно сказать, что мы живем во времена стихийного рикардианства, поскольку очень многие убеждены: дело лишь в том, что денег много, а товаров мало. Но все обстоит значительно сложнее.

По Рикардо, при нормальном состоянии денежною обращения страна имеет в обращении столько денег, сколько их необходимо для согласования стоимости золота со стоимостью товаров, находящихся в обращении. По его мнению, если в одной стране количество золотых денег превышает необходимое для обращения, цены на товары повысятся, а стоимость денег упадет. Возрастет импорт товаров, произойдет утечка золота. Но этому противоречат факты и данные статистики.

Карл Маркс в первом томе "Капитала" приводит формулу количества денег, необходимых для обращения:

где ТЦ — сумма цен обращающихся товаров; К — сумма цен товаров, проданных в кредит; П — поступившие платежи; ВП — взаимные погашения; О — число оборотов одноименных денежных единиц. В этой формуле косвенно учтена структура денежной массы и, в частности, степень ее ликвидности. Чем больший интервал времени будет взят для оценки количества денег, тем в большей степени уменьшает Д сумма взаимных погашений (BII). Одновременно чем больший временной период мы возьмем, тем большим будет число оборотов одноименных денежных единиц. При естественном допущении о неизменности прочих членов правой части формулы Д зависит от избранного интервала времени.

Перейдем теперь к рассмотрению более поздних способов оценки количества денег, необходимых для обращения.

Есть риск снизить интерес читателя к приводимым ниже формулам, но лучше сразу предостеречь от излишнего к ним доверия. Во всем, что касается денег, нельзя игнорировать предшествующее состояние, и потому уравнения, построенные относительно статики, имеют весьма ограниченную ценность. Деньги существуют только вместе с денежным оборотом.

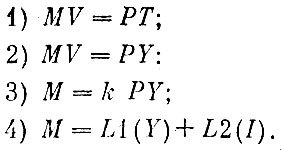

Для большинства современных исследователей очевидно, что о количестве денег в обращении для статического состояния не имеет смысла говорить. Определяя, что такое инфляция, говорят, что "количество денег увеличивается быстрее, чем объемы производства продукции". Однако именно статика отражена в основных, наиболее простых уравнениях, которыми определяется количество денег в обращении. Вот они в том порядке, в каком предлагались экономистами:

Согласно первому уравнению, количество денег М, находящихся в обращении, умноженное на скорость их обращения V, равно количеству заключаемых сделок Т, умноженному на среднюю цену сделки Р, иногда называемую "средним уровнем цен". В этом "иногда" скрыта первая хитрость уравнения. Когда средняя цена сделки умножается на количество сделок, подразумеваются одновременно совершаемые сделки. И в этом случае под М понимается номинальное количество денег, необходимое для того, чтобы обслужить все сделки. Когда же Р называется "средним уровнем цен", а Т — количеством продаваемых товаров, то под М имеется в виду уже па количество денег, а некоторая их "покупательная сила". Уравнение это придумал в начале века американский экономист Ирвинг Фишер, потому оно называется уравнением Фишера.

"Из того, — делал вывод И. Фишер, — что деньги, затраченные на блага, должны равняться количеству этих благ, умноженному на их цены, следует, что уровень цен должен повышаться или падать в зависимости от изменения количества денег". Впрочем, он тут же оговаривается: "если в то же время не будет происходить изменений в скорости их обращения или в количестве обмениваемых благ".

Из подобных утомительных "если" и складываются рассуждения вокруг уравнения Фишера. Если цены повысились, уравнение одаривает тремя вариантами объяснения: либо денег стало больше, либо скорость их обращения упала, либо сократилось количество обмениваемых товаров. Проку от такого обилия возможностей получается немного. Поэтому И. Фишер — через умозаключения, а не через анализ статистических данных — пришел к допущению, что скорость обращения денег и количество обмениваемых благ — величины стабильные. Вот тогда всем стало ясно: больше денег — выше цены.

В 1926 году выдающийся советский экономист В. В. Новожилов привел уравнение Фишера в статье, в которой он объяснял причины дефицита в тогдашней советской экономике. Четыре года спустя он вряд ли воспользовался бы этой формулой. Начиная с 1929 года статистические данные свидетельствуют о том, что скорость обращения денег изменяется по своим законам. За 1929–1932 годы она упала на 40 %.

Динамика скорости обращения денег, взятая в историческом плане, многое говорит об изменении самих денег, того, что они собой представляют. По расчетам К. Уорбертона (1949 г.), в конце XVIII века число оборотов денежной массы в год равнялось 24,2. В 1939 году, перед второй мировой войной, оно снизилось до 1,15. Столь значительное падение скорости обращения свидетельствует об изменении содержания денег, коренной деформации структуры денежной массы, растворившейся почти полностью в сфере кредита.

Во всех капиталистических странах деньги в настоящее время предельно разбавлены различными формами долговых обязательств с фиксированными сроками платежа. Резкое увеличение их доли говорит о повышении хозяйственной нестабильности и общей неуверенности хозяйствующих субъектов как в своем деловом партнере, так и в стабильной работе государственного аппарата.