Почему мировое развитие после промышленной революции привело к такому поразительному разрыву, описанному в предыдущей главе? Этот вопрос породил целую гору печатных трудов и стал причиной бурных дискуссий, не утихавших с тех пор, как возрастание разрыва между богатыми и бедными странами проявилось со всей очевидностью в конце XIX века.

Наблюдатели, ссылавшиеся на климат, расовые различия, питание, образование и культуру, неизменно возвращались к одной и той же теме: краху политических и социальных институтов в бедных странах. Тем не менее, как мы увидим далее, это объяснение не выдерживает критики в двух отношениях. Оно не описывает анатомию наблюдаемого разрыва, не давая детального ответа на вопрос, почему бедные страны остаются бедными. Кроме того, предлагаемое лекарство — институциональные и политические реформы — снова и снова не приводит к исцелению пациента[357].

И все же, подобно врачам прежних времен, предписывавшим кровопускание в качестве лекарства от болезней, природы которых они не понимали, современные доктора от экономики год за годом прописывают одно и то же средство, пользуясь поддержкой таких культовых центров, как Всемирный банк и Международный валютный фонд. Если лекарство не приносит облегчения, то делается один-единственный вывод: его следует принимать в еще больших дозах.

Подобно самому экономическому росту, описанному в главе 10, различия между экономиками в доходе на душу населения могут иметь лишь три основные причины: различия в объеме капитала на душу населения, в количестве земли на душу населения и в экономической эффективности.

В данной главе мы покажем, что на самом общем уровне разрыв в доходах между современными богатыми и бедными странами в конечном счете объясняется главным образом различиями в эффективности. Точно так же, как обстоит дело с изменением темпов экономического роста, обсуждавшимся в главе 10, непосредственная причина различий между странами в доходе на душу населения примерно на четверть заключается в количестве основного капитала на душу населения и на три четверти — в эффективности использования всех факторов производства[358]. Однако в качестве первого приближения мы можем считать мировой рынок капитала интегрированным благодаря усовершенствованию коммуникаций и торговли в XIX веке. В мире, где капитал с легкостью перетекает из одной экономики в другую, он сам реагирует на различия в уровне эффективности между странами. У неэффективных стран оказывается мало капитала, а у эффективных стран — много. Таким образом, разница в эффективности становится практически единственной причиной различий между странами в уровне дохода.

Различия в эффективности могут вызываться разными возможностями доступа к новейшим технологиям, эффектом масштаба или неспособностью адекватно использовать заимствованные технологии. Ниже мы утверждаем, что основной источник различий в эффективности — неумение эффективно воспользоваться технологиями. Но это неумение принимает своеобразную форму. Оно сводится к неспособности эффективно задействовать труд в производственном процессе, в результате чего объем выработки на одного работника в беднейших странах остается поразительно низким даже при использовании новейших технологий.

КАПИТАЛ КАК ПРИЧИНА РАЗЛИЧИЙ?

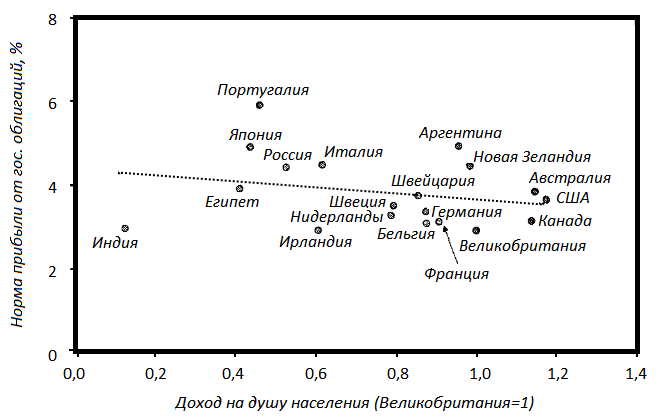

Нет недостатка в данных, свидетельствующих о том, что отдача на капитал (проценты на капитал), не вполне одинаковая по всему миру, все же была достаточно схожей, чтобы можно было считать, что примерно к 1900 году было достигнуто свободное движение капитала в мировом масштабе[359]. Например, на рис. 16.1 показана норма прибыли на государственные облигации 19 стран с разным уровнем дохода в 1900–1914 годах как функция от относительного уровня выработки на душу населения в 1910 году. Норма прибыли на эти облигации варьировалась в диапазоне 2:1. Соответственно, рынок явно функционирует несовершенно. Тем не менее эти различия слабо коррелировали с уровнем дохода страны. Собственно, мы не наблюдаем статистически значимого сокращения нормы прибыли на облигации вместе с доходом. Насколько нам известно, прибыль от капитала не коррелировала с уровнем дохода, а соответственно, и с экономической эффективностью, поэтому норма прибыли не может объяснить, почему у богатых стран было больше капитала.

Для США, где отсутствовали национальные облигации, приведены данные по муниципальным облигациям. Доход на душу населения в Египте принят таким же, как в Османской империи. Норма прибыли в Ирландии принята такой же, как в Великобритании.

ИСТОЧНИКИ: Данные из табл. 14.1. Реализованная норма прибыли для Индии и Новой Зеландии (1870–1913): Edelstein, 1982, p. 125. Бельгия, Великобритания, Канада, Франция, Германия, Ирландия, Италия, Нидерланды, Швейцария, США: Homer and Sylla, 1996. Аргентина, Австралия (стерлинговые облигации в Лондоне), Египет, Япония, Португалия, Россия, Швеция: Mauro et al., 2006.

РИС. 16.1. Прибыль от государственных облигаций, 1900–1914 годы

Кроме того, мы можем узнать нормы прибыли от частных ссуд, изучив прибыль от железнодорожных облигаций. Железные дороги были крупнейшими частными заемщиками на международных рынках капитала в конце XIX века. А их потребность в капитале была так велика, что если бы они имели возможность делать займы по международным нормам прибыли, то подобные займы способствовали бы выравниванию норм прибыли на все активы на внутренних рынках капитала. В табл. 16.1 показаны реализованные нормы прибыли (прибыль с учетом непогашенных кредитов), полученной инвесторами в железнодорожные предприятия на лондонском рынке капитала в 1870–1913 годах. Мы снова видим различия в норме прибыли между странами. Но для нас важно то, что эти различия никак не коррелируют с выработкой на душу населения. Собственно, Индия, одна из беднейших экономик мира, была в числе стран с самыми низкими затратами по выплате процентов на железнодорожные облигации, поскольку индийское правительство, стремясь стимулировать инвестиции в инфраструктуру, гарантировало железнодорожные облигации.

Мировые рынки капитала были к 1913 году хорошо интегрированы по трем причинам: колоссальные инвестиции Великобритании за рубежом, безопасное инвестиционное окружение Британской империи и популярность золотого стандарта. Заморские инвестиции британцев к 1910 году примерно вдвое превышали их ВВП. Это означало, что примерно треть капитала, принадлежавшего британским инвесторам, вкладывалась за рубежом. Существование такого гигантского инвестиционного фонда, предназначенного для инвестиций за рубежом, способствовало тому, что Лондон до 1914 года являлся важнейшим финансовым центром мира. Но оно также облегчало работу рынка, создавая центр, в котором могли встречаться инвесторы и заемщики и в котором можно было получить информацию об имеющихся возможностях. Британская империя содействовала экспорту капитала из всех развитых экономик в бедные страны, обеспечивая безопасность инвестиций путем гарантий, создаваемых имперскими законами и имперской мощью. Наконец, привязка многих валют к золоту в конце XIX века в основном устраняла валютный риск, связанный с инвестированием за рубежом, поскольку относительная стоимость многих валют оставалась неизменной в течение 30–40 лет перед 1914 годом.

Этот обширный рынок капитала позволял бедным странам брать крупные кредиты, а значительные потоки капитала в эти страны влекли за собой приблизительное выравнивание нормы прибыли в богатых и бедных странах. К 1913 году в таких странах, как Аргентина, Бразилия, Египет, Мексика, Османская империя и Перу, иностранные инвестиции на душу населения составляли не менее 50 долларов. Из этого следует, что такие страны, как Османская империя, в которых доход на душу населения, по оценкам, составлял 125 долларов в американских ценах 1913 года, серьезно увеличили объемы своего капитала благодаря зарубежным займам[360].