В завершение настоящего раздела необходимо отметить, что в условиях полностью компьютеризованной современной банковской деятельности и в том числе ДБО руководству высокотехнологичных банков целесообразно было бы формировать в их структуре специальные подразделения (лучше — действующие на постоянной основе), в которые входили бы специалисты с подготовкой по ИТ, ОИБ, экономической безопасности, ФМ, ВК, УБР, правовому обеспечению и, возможно, с другими видами квалификации. Тремя основными задачами таких подразделений можно было бы считать:

1) организацию противодействия возможной ППД в киберпространстве банковской деятельности (включая ЛВС банка);

2) обеспечение проведения расследований инцидентов, связанных с такой деятельностью (отмывание денег, мошенничества, хищение информации);

3) взаимодействие с правоохранительными органами в ходе и по результатам таких расследований (если речь идет об уголовном преследовании).

В самом банке целесообразно организовать специальное взаимодействие между структурными подразделениями, которые имеют прямое отношение к рассмотренной проблематике, что может быть сделано по аналогии с рассмотренным выше взаимодействием в части обеспечения и реализации ВК (рис. 3.6).

Рис. 3.6. Взаимодействие структурных подразделений кредитной организации в рамках противодействия ППД

Приведенная на рисунке 3.6 схема не является исчерпывающей и может быть расширена в зависимости от структуры конкретной кредитной организации, видов и масштабов ее деятельности, типов/вариантов ДБО и СЭБ и т. д. Требуемые дополнительные функции указанных подразделений, равно как и детали информационного взаимодействия между ними, вполне очевидны из вышеизложенного и поэтому здесь не комментируются. Описанное взаимодействие целесообразно отразить в соответствующих распорядительных документах и порядках кредитной организации, а также закрепить в положениях об этих подразделениях и в должностных инструкциях их сотрудников.

Обоснованность, полноту, качество реализации и контролируемость соответствующих функций с течением времени целесообразно проверять, в том числе исходя из оценивания их адекватности тем новым способам и условиям банковской деятельности, которые привносят вместе с собой новые технологии и системы ДБО[97]. В документах БКБН вообще рекомендуется регулярно (ежегодно) оценивать реализацию основных внутрибанковских процессов (управления, контроля, документарного обеспечения, применения ИТ, ОИБ, ВК,ФМ, УБР, взаимодействия с провайдерами и др.) с точки зрения их адекватности способам и условиям банковской деятельности и при необходимости осуществлять их адаптацию, если становятся очевидными какие-либо недостатки в их содержании и организации. Это целесообразно делать с учетом развития банковского бизнеса, внедрения новых сервисов и реализующих их автоматизированных систем и систем электронного банкинга, а также расширяющегося ИКБД. Тем самым может быть сформирована полноценная основа, как информационная, так и операционная, для осуществления эффективной претензионной работы с клиентами ДБО, ориентированной прежде всего на защиту их законных интересов.

Наконец, необходимо помнить о том, что любая методология анализа банковских рисков с течением времени устаревает. Точно так же устаревают и те или иные приемы противодействия ППД, мало того, приходится разрабатывать новые подходы к такому противодействию с учетом постоянно развивающихся технологий и появления новых вариантов предоставления банковских сервисов, особенно в рамках мобильного банкинга, который, не исключено, постепенно вытеснит развитые в настоящее время способы ДБО. В постоянном обновлении банковских технологий, целенаправленном повышении надежности реализующих их автоматизированных систем и совершенствовании противодействия ППД заключается залог надежности современной и перспективной банковской деятельности.

Глава 4

Мошенничество в сфере банковских платежных карт

4.1. Уголовно-правовые аспекты борьбы с противоправными деяниями в сфере банковских карт

Противоправные деяния с использованием банковских карт являются для России относительно новым видом преступления — до 1996 г. в Уголовном кодексе отсутствовало упоминание о каких-либо картах. В новом Уголовном кодексе, вступившим в действие с 1997 г., появилась единственная статья, прямо предусматривающая ответственность за противоправные действия с кредитными либо расчетными картами (статья 187 УК РФ). В 2015 г. в указанную статью были внесены изменения и вместо кредитных расчетных карт в качестве одного из предметов преступления были указаны платежные карты.

Преступления с платежными картами трудно раскрывать. Задержание с поличным происходит очень редко, а после совершения преступления остается слишком мало следов, по которым можно было бы впоследствии отыскать злоумышленника.

Если преступление совершено с использованием банкомата, то зачастую в наличии имеется только видеозапись и в редких случаях могут быть захваченные поддельные карты — «белый пластик». Но видеозапись на банкомате может отсутствовать, либо быть плохого качества, не позволять идентифицировать человека, либо мошенник может закрыть лицо (очки, головной убор, воротник и т. п.). Захваченный банкоматом «белый пластик» может сохранить следы пальцев рук (отпечатки пальцев), но если он был изъят без соблюдения определенных правил, то пока такая карта дойдет до правоохранительных органов, на ней будут «пальцы» только сотрудников банка. Рекомендуется: изымать такие карты с помощью пинцета; для транспортировки карты помещать в бумажные конверты (если поместить карту в полиэтиленовый пакет, то из-за ламинированной поверхности карты отпечатки смажутся); хранить карты при минусовой температуре (в морозильной камере холодильника для предотвращения испарения жиро-потовых следов).

В торговых предприятиях ситуация обстоит ненамного лучше. Видеонаблюдение в магазинах (если оно есть) обычно дает довольно общие планы, не позволяя рассмотреть лица покупателя (идентифицировать личность). После совершения мошеннической операции в магазине остается только чек с подписью, который дает очень мало информации, чтобы установить злоумышленника.

Все это приводит к попаданию таких преступлений в разряд «глухарей», что вызывает нежелание правоохранительных органов заниматься ими и возбуждать уголовные дела (чтобы не портить показатели) и к колоссальному уровню латентности (скрытости) преступлений.

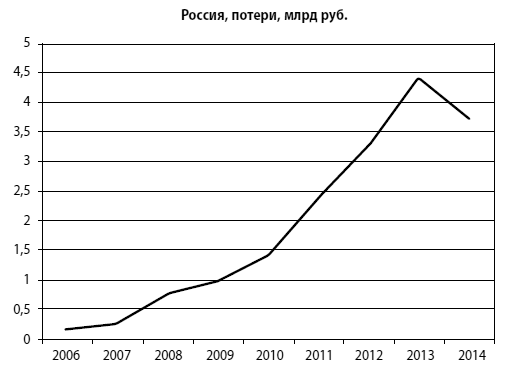

«За 9 месяцев 2012 г. в России количество хищений денежных средств, совершенных с использованием компьютерных и телекоммуникационных технологий, выросло на 60 %», — сообщил А. Мошков (начальник Бюро специальных технических мероприятий МВД России) на конференции в Торгово-промышленной палате РФ, посвященной противодействию киберпреступлениям. По его словам, лидером по темпам роста являются мошенничества с использованием банковских карт. «В 2012 г. полицейскими было выявлено в полтора раза больше подобных преступлений, чем в прошлом году… Общий ущерб от действий злоумышленников превысил 70 млн рублей», — сообщил А. Мошков. Данная информация на порядок меньше цифр, которые официально приводит один только Сбербанк: как сообщил заместитель председателя Сбербанка Станислав Кузнецов, в 2012 г. активизировались мошеннические группировки, которые похищают денежные средства со счетов клиентов банка при помощи установки скиммингового оборудования на банкоматы и аппараты самообслуживания; при помощи разнообразного оборудования для хищения данных карт клиентов преступники похитили более 600 млн рублей.