Постоянная скорость досрочного погашения (constant prepayment rate – CPR). CPR – это SMM в годовом исчислении, т. е. кумулятивная скорость досрочного погашения за 12 месяцев при условии неизменности SMM. Для невысоких значений месячной скорости (менее нескольких процентов) CPR примерно равняется 12 SMM.

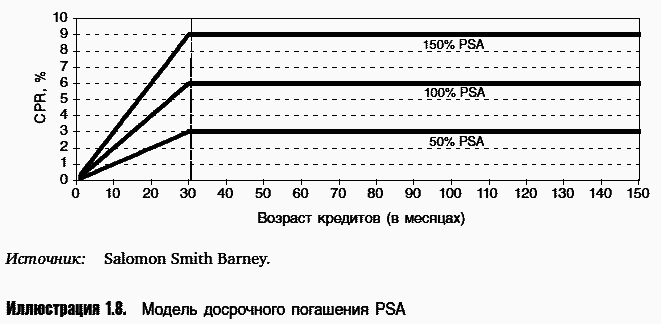

Модель PSA (Public Securities Association – Ассоциация дилеров по государственным ценным бумагам). В середине 1980-х гг. PSA предложила свою модель характерного для MBS изменения скорости досрочного погашения. Обычно новые кредиты имеют низкую скорость досрочного погашения, которая возрастает до тех пор, пока эти кредиты не станут выдержанными. Модель PSA предполагает корректировку CPR с учетом возраста пула кредитов, как это видно на иллюстрации 1.8. На базовой кривой PSA, или 100 % PSA, CPR, вначале равная нулю, увеличивается ежемесячно на 0,2 % до тридцатого месяца, после чего остается постоянной на уровне 6 %. Если взять 50 % PSA, то CPR в любом месяце будет вдвое ниже, чем на базовой кривой, а если 200 % PSA – вдвое выше. Скорость досрочного погашения редко представляют в SMM. Обычно ее выражают либо в CPR, либо в PSA (этот показатель можно представить как CPR, скорректированную на возраст кредитов).

Что предпочтительней: CPR или PSA? Инвесторы должны понимать, что CPR и PSA – это лишь разные единицы измерения скорости досрочного погашения. Тому, кто ясно представляет смысл этих показателей, совершенно неважно, в чем выражать месячную скорость досрочного погашения, в CPR или PSA. Денежный поток по MBS не меняется при замене показателя.

Разница проявляется при прогнозировании скорости досрочного погашения для сравнительно новых кредитов по фактическим данным. Дело в том, что каждый метод измерения исходит из своих допущений относительно влияния возраста кредитов на скорость. CPR не предполагает изменения скорости досрочного погашения по мере старения кредитов: если показатель CPR изначально равен 3 %, то он останется таким же и через 10 месяцев, и через 100. В PSA явно заложено изменение скорости по мере старения: она возрастает линейно в течение 30 месяцев. Поэтому 3 %-ная CPR для 10-месячных кредитов считается эквивалентной 9 %-ной CPR для кредитов, возраст которых более 30 месяцев.

Показатель PSA был бы предпочтительнее, если бы старение кредитов действительно происходило в соответствии с моделью PSA. Однако, хотя кривая PSA и основана на исторических данных (средняя скорость досрочного погашения по выдержанным кредитам FHA с дисконтом составляла около 6 %, а период достижения выдержанности – примерно 30 месяцев), эти данные (так называемый опыт FHA) потеряли актуальность. Нынешний характер старения сильно отличается от того, что заложен в PSA. Так, CPR у новых торгуемых с премией выпусков может достигать 30 % и более, что в пересчете на PSA составляет тысячи процентов. Очевидно, что кривая 4000 % PSA совершенно бесполезна для оценки будущей скорости досрочного погашения. Вместе с тем показатель CPR в 1 % по новым бумагам с дисконтом также лишен какой-либо прогнозной ценности.

Подведем итог сказанному. Совершенно неважно, какой показатель скорости досрочного погашения используется – CPR или PSA (или SMM). Однако в случае новых ценных бумаг нужно очень осторожно подходить к экстраполяции фактических CPR или PSA. Для подобных ценных бумаг ожидаемые денежные потоки следует рассчитывать на основе вектора ожидаемых месячных скоростей с учетом ожидаемой модели повышения выдержанности MBS[14].

Влияние досрочного погашения на денежные потоки от MBS

Иллюстрация 1.9 показывает денежные потоки от новых 6,5 %-ных MBS Ginnie Mae в случае (маловероятном) нулевого досрочного погашения, т. е. при условии, что все базовые кредиты будут погашаться в течение полных 30 лет, на которые они первоначально выдавались. Хотя совокупный месячный платеж по базовым кредитам не меняется со временем, держатели MBS Ginnie Mae получают его за вычетом спреда обслуживания в размере 50 б.п. (заемщики платят 7 %, а инвесторы получают 6,5 %). Таким образом, получаемая сервисерами сумма прямо пропорциональна балансу непогашенного долга и снижается с уменьшением этого баланса.

На практике все MBS в той или иной мере погашаются досрочно. Иллюстрация 1.10 демонстрирует изменение денежных потоков от 6,5 %-ных MBS Ginnie Mae в случае постоянной скорости досрочного погашения, равной 100 % PSA.

Хотя на практике скорость досрочного погашения меняется из месяца в месяц, иллюстрация 1.10 дает реальное представление о вероятной динамике денежных потоков от MBS с характерным пиком основных платежей и совокупного денежного потока и последующим их снижением по мере сокращения баланса.

Введение в анализ и моделирование досрочного погашения

Главный элемент оценки MBS – прогнозирование досрочного погашения. Всестороннему анализу различных аспектов досрочного погашения посвящена одна из последующих глав[15]. Здесь же мы коротко расскажем об основных факторах, влияющих на скорость досрочного погашения.

Досрочное погашение происходит по целому ряду причин, но главным образом из-за продажи жилья и рефинансирования. К менее значимым причинам относятся дефолты (в среднем менее 0,5 % CPR), а также частичное досрочное погашение, т. е. выплата заемщиками сумм сверх запланированных на месяц с целью скорейшего приобретения прав собственности на жилье. Роль частичного досрочного погашения, как и дефолтов, обычно невелика (менее 0,5 % CPR), хотя, по некоторым данным, для очень выдержанных кредитов она и больше. Если кредиты выданы очень давно и остаточный баланс невелик, то некоторые заемщики могут полностью погасить свой долг. Причиной полного погашения может быть также разрушение жилья в результате таких стихийных бедствий, как ураганы и землетрясения.

Оборот недвижимости. Продажа дома в США обычно влечет за собой полное погашение ипотечного кредита[16]. В результате скорость досрочного погашения ипотеки с дисконтом зависит от оборота существующего жилья. Этот показатель в последнее время составлял около 7 % в год, хотя исторический средний уровень был ближе к 6 %. Поэтому 6–7 % CPR можно считать базовой скоростью досрочного погашения для ипотеки с дисконтом. Однако скорость досрочного погашения инструментов с дисконтом зависит от целого ряда факторов.

• Темпы оборота недвижимости зависят от ипотечных ставок и общего состояния экономики. Кроме того, продажа домов в США имеет ярко выраженный сезонный характер: летние продажи вдвое превышают зимние.

• Для новых MBS с дисконтом характерна более низкая скорость досрочного погашения, чем для выдержанных, поскольку после переезда люди обычно долго не меняют своего жилья. Продолжительность периода превращения ценных бумаг в выдержанные зависит, в частности, от разницы между текущей ставкой по кредиту и преобладающими ставками, инфляции на рынке жилья и итоговой доли собственности в жилье, а также вида кредита. Кредиты FHA/VA являются переходящими, т. е. могут передаваться от продавца дома к покупателю, что снижает скорость досрочного погашения по новым MBS Ginnie Mae с глубоким дисконтом и, по сути, удлиняет превращения MBS в выдержанные.

• Поскольку скорость досрочного погашения по новым бумагам с дисконтом гораздо ниже, чем по выдержанным, ее уровень для выдержанных бумаг с дисконтом должен быть выше средних 6–7 %.