Арди Аазизния, Эндрю Азиз

Фондовый рынок с нуля. Руководство для начинающих инвесторов

Инвестиции и трейдинг. Базовые книги отечественных и зарубежных экспертов

Stock Market Explained: A Beginner’s Guide to Investing and Trading Ardi Aaziznia

Copyright © Ardi Aaziznia

Перевод с английского М. А. Коньшина

* Упоминаемые в книге социальные сети Facebook и Instagram запрещены на территории Российской Федерации на основании осуществления экстремистской деятельности.

© Коньшин М., перевод, 2024

© Оформление. ООО «Издательство «Эксмо», 2024

Глава 1

Введение

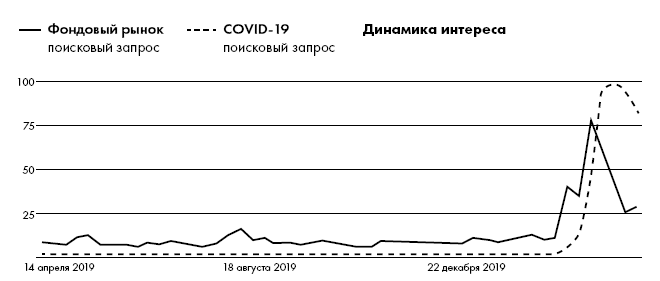

В начале 2020 года, как раз когда я решил написать эту книгу, мировая экономика вступила в очень серьезную рецессию. Я сижу за компьютером и печатаю главу, а тем временем в городах, округах, штатах, провинциях и даже целых странах введен режим локдауна, запрещены все поездки и непервоочередная деятельность. Огромное число людей почти во всех регионах потеряло работу или бизнес, и безработица достигла небывалого уровня. Фондовые рынки в США, Европе, Азии и других частях света упали более чем на 30 %. Обвал фондового рынка стал одной из главных новостей практически на всех информационных каналах и в социальных сетях. С помощью Google Trends я обнаружил весьма любопытную корреляцию между запросами «COVID-19» и «фондовый рынок» (см. рисунок 1.1 ниже).

Рисунок 1.1. Тренды поисковых запросов в Google по ключевым словам «COVID-19» и «фондовый рынок» с апреля 2019 по апрель 2020 года. Как видите, прослеживается четкая взаимосвязь. Когда падение фондового рынка попало в новостные выпуски, люди стали все больше искать о фондовом рынке в Google.

Наиболее интересное, на мой взгляд, наблюдение из графика выше состоит в том, что как только на фондовом рынке произошел обвал и о нем заговорили в новостях, люди захотели узнать больше о самом фондовом рынке. Более того, подобная корреляция проявлялась почти при всех прошлых его обвалах, включая финансовый кризис 2008 года и «пузырь доткомов» 2001 года, когда обрушились чрезмерно завышенные, в основном не соответствующие их реальной стоимости, цены акций большинства интернет- и технологических компаний.

Самая недавняя рыночная волатильность, конечно же, связана с пандемией COVID-19, которая привела к тяжелейшей глобальной рецессии (см. рисунок 1.2 ниже).

Рисунок 1.2. Сравнение растущего (бычьего) рынка 2019 года и падающего (медвежьего) рынка 2020 года по цене акций 500 крупнейших компаний США. Эти компании отслеживаются индексом S&P 500 и торгуются в биржевом инвестиционном фонде SPDR S&P 500 ETF Trust [тикер – SPY (далее тикер будет помещаться в квадратных скобках после названия компании, – прим. переводчика)]. Для справки: S&P означает Standard & Poor’s, один из индексов, использующихся для отслеживания такой информации.

Фондовые рынки обычно попадают в новостные заголовки именно в периоды падений. На рисунке 1.2 сравниваются бычий рынок 2019 года и медвежий 2020 года. Можно заметить, что на бычьем рынке цены акций изменяются медленно и постепенно, а на медвежьем – бурно и волатильно, привлекая внимание широкой аудитории. Именно тогда все начинают беспокоиться о своих инвестициях и неожиданно загораются желанием научиться управлять ими самостоятельно.

На Уолл-стрит давно в ходу присказка: рынок поднимается по лестнице, а спускается на лифте. На рисунке видно, как стоимость SPDR S&P 500 ETF Trust [SPY] (обычно произносится как слово spy (англ. «шпион») – «спай»; да-да, как «секретный агент»!) в марте 2020 года обрушилась с 340$ за акцию до примерно 220$ за считаные недели (рынок достиг дна 23 марта на отметке 222,95$). А для подъема с 220$ до 340$ акциям фонда потребовалось четыре с половиной года (с 2016 по 2020 годы). Позвольте еще раз обозначить эти два периода: четыре с половиной года для роста с 220$ до 340$ и всего несколько недель для обрушения до той же отметки – 220$! Поясню, что SPY – это фонд, отслеживающий самый важный рыночный индикатор S&P 500, который, в свою очередь, основан на ценах акций 500 крупнейших компаний США.

Я начал работать в финансовом секторе несколько лет назад. Будучи инвестиционным аналитиком, ищу возможности инвестирования для состоятельных людей. Также помогаю им управлять инвестиционными портфелями объемом во многие миллионы долларов. Большинство моих клиентов – инвесторы на фондовом рынке. Они инвестируют деньги в различные классы активов на финансовых рынках, включая фондовый, на срок от 5 до 10 лет с целью получения прибыли. (Если вы не знакомы с терминологией: акции, валюты, недвижимость, инвестиции с фиксированным доходом, наличные и биржевые товары являются примерами разных «классов активов».)

С началом пандемии COVID-19 и неожиданной неопределенности на рынке я получил множество звонков от моих клиентов, членов их семей и друзей с просьбой дать профессиональную рекомендацию по их инвестиционным портфелям. Почти все, с кем говорил, были в растерянности и ждали совета, как сохранить наибольшую часть своего состояния. Некоторые из них – люди предпенсионного возраста, которые уже потеряли более 30 % сбережений буквально за недели. Это был один из самых быстрых медвежьих рынков за всю историю («медвежий рынок» – термин, обозначающий рынок, цены на котором падают более чем на 20 %). Многие потеряли не только работу, но и сбережения.

Я копаюсь в финансовой отчетности компаний и часами разрабатываю финансовые модели с помощью различных компьютерных программ. В отличие от меня, Эндрю, написавший две главы этой книги, – опытный трейдер фондового рынка. А это совсем иная категория его участников.

Эндрю не инвестор. Он следит за ценами на американском и мировом фондовом рынке в гораздо более узком временном диапазоне. Ему интересны минутные, пятиминутные и часовые движения цен. Эндрю не нужно изучать балансовые отчеты, знать планы продаж, количество работников или подход руководства компании к будущему расширению ее операций. Как трейдер он более заинтересован в изменении цен на акции компаний на коротких интервалах и старается извлечь выгоду из волатильности. Эндрю – технический трейдер.

В последующих главах я еще коснусь понятий «технический» и «фундаментальный». Пока прошу обратить внимание, что, если захотите узнать больше о том или ином термине, который я использовал, но еще не до конца объяснил, всегда можно заглянуть в глоссарий в конце книги.

Пандемия COVID-19, несомненно, повлияла и на трейдеров. Эндрю поделился со мной, что такое уникальное время дает прекрасную возможность извлечь выгоду из волатильности рынка. Конечно, для этого нужно освоить соответствующие торговые инструменты, а также обладать необходимыми знаниями о фондовом рынке. При этом каждый день Эндрю замечает, как трейдеры-новички наносят себе серьезный ущерб. Не зная, как работает рынок и как правильно открывать сделки, они действуют без тщательно продуманного плана торгов и теряют кровно заработанные сбережения. Прежде чем войти на рынок и совершить первую сделку, особенно в нынешних условиях, нужно наверняка знать, что вы делаете.

Эндрю управляет канадской проп-трейдинговой компанией Peak Capital Trading[1] (PeakCapitalTrading.com), а также торгует вместе с группой активных трейдеров в онлайн-сообществе Bear Bull Traders (BearBullTraders.com). Он заметил, что вместе с ростом волатильности на рынке и увеличением числа новостных сообщений об этом росло и количество новых членов, вступавших в их сообщество. Однако у этих новичков доля неудачных сделок была гораздо выше обычной. Причина в том, что многие новые члены группы не имели никакой подготовки, и им, честно говоря, вообще не следовало бы торговать. Я написал эту книгу, а Эндрю предоставил для нее две главы, потому что мы оба искренне хотим помочь тем, кто заинтересован в изучении фондового рынка в таких волатильных условиях (вспомните рисунок 1.2).