Одной из проблем является то, что предметом многих исследований на Уолл-стрит являются совсем не те компании, какие нужно. Каждый отраслевой аналитик должен выпустить некоторое количество продукта, но лишь немногие промышленные группы возглавляют типичный рыночный цикл. Отсутствует достаточное первоначальное фильтрование или критерии выбора компаний, о которых следует писать исследовательские отчеты.

Сила и эффективность баз данных

Ежедневно большинство институциональных управляющих капиталом получают стопку исследовательских отчетов высотой в фут. Копание в них в поиске хороших акций обычно является пустой тратой времени. Если им повезет, они смогут определить 1 из 20 акций, которые действительно стоит покупать.

Напротив, те, кто имеют доступ к WONDA, могут быстро просеять 10 000 компаний в нашей базе данных. Если в роли ведущей отрасли промышленности появляется оборонная, они могут выбрать любую из 84 различных корпораций, чей главный бизнес находится в этой области. Типичная организация могла бы рассмотреть Boeing, Raytheon, United Technologies и два-три других известных имени. Основываясь на более чем 3000 сопоставимых технических и фундаментальных переменных по каждой из этих 84 компаний на протяжении нескольких лет в прошлом, а также имея возможность быстро выводить эти переменные на графических дисплеях, институциональный управляющий капиталом может за какие-то 20 минут определить 5–10 компаний группы, которые обладают выдающимися характеристиками, достойными более детального изучения.

Иными словами, для аналитиков организаций появляется возможность тратить свое время более продуктивно. Однако не многие исследовательские отделы организованы таким образом, чтобы использовать преимущества таких передовых и надежных процедур.

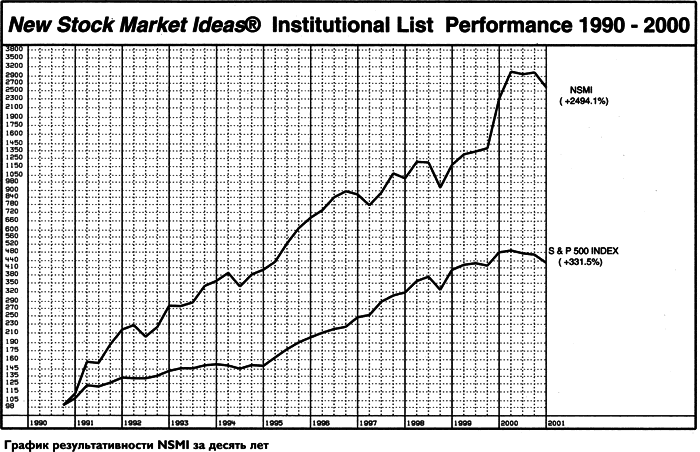

Насколько хорошо работает этот подход? В 1977 г. мы представили институциональную услугу под названием «Новые идеи фондового рынка и старые лидеры, которых надо избегать» (New Stock Market Ideas and Past Leaders to Avoid, NSMI). Эти данные публикуются каждую неделю, и на прилагаемом графике показаны документированные результаты работы за последние 10 лет.

За 23 года выбор «покупайте» превзошел выбор «избегайте» более чем в 135 раз, при этом – более чем в 30 раз превысив индекс S&P 500. Отслеживание в течение этих 23 лет помогает сделать возможной такую невероятную долгосрочную историю. За 13 лет, окончившихся в 2000 г., акции, перечисленные в NSMI как акции, которых следует избегать, в целом принесли нулевые результаты. Организации могли улучшить результаты своей работы, просто держась в стороне от всех акций, включенных в наш «черный» список. В качестве услуги нашим институциональным клиентам мы поставляем им компьютерные квартальные отчеты о результатах каждой рекомендации покупать и избегать, сделанной службой New Stock Market Ideas®.

Имея массивный объем фактических данных по каждой фирме и испытанные исторические модели за 50 лет, мы намного раньше способны обнаружить акцию, начинающую улучшаться или обретать проблемы, при этом не посещая саму компанию. Было бы наивным полагать, что компании всегда будут сообщать вам, когда у них начинаются проблемы. Используя наши собственные данные и исследования, мы также разубеждаем полагаться на намеки, слухи и личные мнения. Мы просто не верим такой информации и не нуждаемся в ней. Мы также не имеем клиентов среди инвестиционных банков или маркет-мейкеров, и мы не управляем чужими деньгами, так что эти области потенциального предубеждения для нас не существуют.

Полностраничные рекламы бычьего рынка 1982 и 1978 гг.

Обычно мы не пытаемся объявлять каждую краткосрочную или среднесрочную коррекцию. Для институциональных инвесторов это было бы глупо и близоруко. Наше главное внимание направлено на то, чтобы предпринять необходимые действия на ранних стадиях каждого нового бычьего и медвежьего рынка. Эта работа включает поиск рыночных секторов и групп, которые следует покупать, и тех, которых нужно избегать.

В начале 1982 г. мы поместили в The Wall Street Journal полностраничную рекламную статью, в которой утверждалось, что хребет инфляции переломлен и важные акции уже достигли своих минимумов. В мае того же года мы отправили нашим институциональным клиентам два настенных графика: один по акциям электронных оборонных предприятий, а другой по 20 потребительским акциям роста, которые, как мы полагали, могли быть привлекательны для предстоящего бычьего рынка. Мы также специально съездили в Нью-Йорк и Чикаго, чтобы встретиться с несколькими крупными институциональными инвесторами. На этих встречах мы заявили о своей бычьей позиции и представили список компаний, которые следовало покупать.

Занятая нами позиция была диаметрально противоположна тогдашней позиции большинства институциональных исследовательских фирм, а также негативным новостям, ежедневно наводнявшим национальные средства информации. Большинство инвестиционных фирм были настроены исключительно по-медвежьи. Они ожидали еще одного большого движения рынка вниз. Они также прогнозировали, что процентные ставки и инфляция подскочат на новые высоты в результате массивных правительственных займов, которые вытеснят частный сектор из рынка.

Страхи и замешательство, созданные этими сомнительными суждениями, так испугали крупных инвесторов, что они колебались. В результате они не полностью извлекли выгоду из того факта, что две ведущие группы наступающего бычьего рынка уже были идентифицированы. Оказалось, что профессиональные менеджеры были засыпаны таким большим количеством отрицательных «экспертных» оценок Уолл-стрит, что не смогли поверить в наши положительные результаты. Что касается нас, то летом 1982 г. мы инвестировали на полной марже и получили наши лучшие на то время результаты. С 1978 по 1991 г. наш счет увеличился в 20 раз. С начала 1998-го и по 2000 г. включительно счет нашей фирмы, управляемый нашей отдельной холдинговой компанией, увеличился на 1500 %. Такие результаты напоминают нам, что иногда лучше не иметь штаб-квартиры на полной слухов и бурлящей эмоциями Уолл-стрит.

Вы, как здравомыслящий индивидуальный инвестор, имеете гигантское преимущество: вам не надо выслушивать 50 различных твердо отстаиваемых мнений. Вы можете видеть на этом примере, что большинство мнений редко работают на рынке и что акциям, похоже, требуются сомнения и недоверие – «стена беспокойства» из известной пословицы[3], – чтобы сделать заметный прогресс. Рынок, как правило, двигается, разочаровывая большинство.

Наше первое полностраничное объявление в The Wall Street Journal было помещено в марте 1978 г. Оно предсказывало новый бычий рынок для акций роста малого и среднего размера. Мы написали это объявление на несколько недель раньше срока и тянули с его опубликованием до тех пор, пока не почувствовали, что время пришло. Оно наступило, когда рынок сделал новые минимумы, заставшие инвесторов врасплох. Единственной причиной, по которой мы опубликовали это объявление, было стремление задокументировать в печати нашу точную позицию в тех условиях рынка, чтобы в дальнейшем не было никаких разночтений в отношениях с институциональными инвесторами.

Именно в такие чрезвычайно трудные поворотные точки рынка институциональная исследовательская фирма может оказаться наиболее ценной. В такие периоды многие люди или парализованы страхом, или сбиты с курса избыточной фундаментальной информацией.

Наша институциональная исследовательская фирма имеет более 600 ведущих институциональных счетов в США и во всем мире, получающих наши периодические конфиденциальные отчеты по рынку, когда мы чувствуем, что развивается крупное рыночное изменение. Мы были одной из немногих фирм, посоветовавших своим клиентам продавать технологические акции и переводить активы в наличные в марте, апреле и сентябре 2000 г.