Если ты такой умный, почему так глупо поступаешь?

Рефлективный (аналитический) мозг вряд ли непогрешим. Робин Хогарт, психолог из Университета Помпеа Фабра в Барселоне, Испания, предлагает представить себя стоящим в очереди в кассу супермаркета. Ваша тележка для покупок загружена доверху. Сколько будут стоить все эти продукты? Для интуитивной оценки вы можете быстро и грубо сравнить то, насколько полна ваша корзина на этот раз, с тем, сколько обычно стоит ваша корзина с продуктами. Если у вас, скажем, на 30 % больше покупок, чем обычно, вы интуитивно умножите свой обычный счет за продукты на 1,3. Через пару секунд интуиция подскажет вам: «Кажется, это около 100 долларов». Вы можете сделать все это автоматически, даже не осознавая. А если попытаться вычислить общий счет с помощью рефлективной части мозга? Тогда вам надо суммировать все покупки в тележке одну за другой и держать растущую сумму в голове, пока не сложите все покупки до единой, включая расчеты 1,8 фунта винограда по 1,79 доллара за фунт… или цена была 2,79 доллара? Скорее всего, после напряженных усилий по сложению нескольких отдельных цен вы собьетесь со счета и сдадитесь.

Ученые-нейроинформатики (computational neuroscientists), использующие принципы компьютерного моделирования для изучения функций и устройства человеческого мозга, полагают, что рефлективная система использует обработку «древовидного поиска». Натаниэль Доу, исследователь в области нейроинформатики в Университетском колледже Лондона, объясняет, что этот метод обработки получил название в честь классического образа дерева поиска решений. Например, на шахматной доске набор потенциальных будущих ходов расширяется с каждым последующим ходом, подобно ветвям дерева, веером расходящимся по мере удаления от ствола. Если Доу и его коллеги правы, наша рефлективная система тщательно, одно за другим, сортирует ощущения, прогнозы и следствия, чтобы прийти к решению. Это похоже на движения муравья, ползающего вверх и вниз, взад и вперед по ветвям дерева, чтобы найти нужное. Как показывает предыдущий пример с магазинной тележкой, успех метода древовидного поиска ограничен силой памяти и сложностью того, что мы оцениваем.

На финансовых рынках люди, слепо полагающиеся на свои рефлективные системы, часто не видят леса из-за деревьев и остаются без гроша.

Хотя врачи имеют плохую репутацию в качестве инвесторов, мой опыт показывает, что инженеры в этом смысле еще хуже. Это может быть связано с тем, что они обучены вычислять и измерять все возможные переменные. Я встречал инженеров, которые проводят 2–3 часа в день, анализируя акции. Они часто убеждены, что открыли уникальный статистический секрет, который позволит им перехитрить рынок. Из-за того, что они подавляют свою интуицию, их анализ не может предупредить их о самом очевидном факте: на Уолл-стрит всегда можно что-то измерить, и это рождает поток статистических данных обо всем, что есть под солнцем. 100 миллионов других инвесторов могут одновременно просматривать те же данные, но в любой момент какое-то непредвиденное событие способно обрушить рынок, сделав любой статистический анализ бесполезным.

Именно это произошло в 1987 году, когда заумные компьютерные программы под названием «страхование портфеля»[11] не смогли полностью защитить крупнейших инвесторов от потерь и, возможно, способствовали рекордному падению фондового рынка США за один день на 23 %. Это повторилось в 1998 году, когда кандидаты наук[12], лауреаты Нобелевской премии и другие гении, управлявшие хедж-фондом Long-Term Capital Management, измерили все мыслимые и немыслимые риски. Они забыли только о риске заимствования слишком большого количества денег, а еще они предположили, что рынки всегда останутся «нормальными». Когда рынки «сошли с ума», фонд LTCM обанкротился и чуть не увлек за собой всю мировую финансовую систему.

Если проблему трудно решить, рефлективная система может сдаться и позволить рефлексивному мозгу взять верх. Участникам эксперимента Робина Хогарта и покойного Хиллеля Эйнхорна из Чикагского университета предложили проверить, насколько хорошо эксперт предсказывает поведение рынка. Экспериментаторы рассказали, что эксперт всегда правильно предсказывает повышение рынка. Участникам сказали, что они могут проверить утверждение этого эксперта, выбрав любое или все из следующих свидетельств:

1. что было с рынком после того, как эксперт предсказал рост;

2. что было с рынком после того, как эксперт предсказал падение;

3. что эксперт предсказывал до роста рынка;

4. что эксперт предсказывал до падения рынка.

Затем их спросили, какое минимальное свидетельство им потребуется, чтобы проверить, соответствует ли действительности утверждение эксперта о его способности предсказывать рынок. 48 % участников ответили, что все, что им нужно, это свидетельство № 1. Лишь 22 % дали правильный ответ: минимальные свидетельства, необходимые для того чтобы убедиться, что утверждение эксперта верно, это № 1 и № 4. Несмотря на утверждение эксперта, что рынок всегда идет вверх, когда он это предсказывает, вам все равно нужно знать, что сказал эксперт, прежде чем рынок пошел вниз. В конце концов, рынок не всегда идет вверх. Проверить оба этих свидетельства – единственный способ быть уверенным в истине. Удивительно, но это исследование было проведено среди профессоров и студентов старших курсов факультета статистики Университета Лондона, которые постоянно работают с цифрами и, безусловно, должны разбираться в этом.

Чтобы правильно ответить на вопрос Хогарта и Эйнхорна, нужно понять: самый надежный способ определить, является ли утверждение истиной, – попытаться доказать, что оно ложно. Это краеугольный камень научного метода, критического мышления, которое опровергло старые ортодоксальные истины о том, что Земля плоская и является центром Вселенной. Но такого рода критическое мышление является проклятием для интуиции, которая предпочитает иметь дело с конкретной реальностью «того, что есть». Чтобы справиться с концептуальной абстракцией «того, чего нет», рефлективной системе надо предпринять тяжкое умственное усилие сравнения альтернатив и оценки свидетельств. Это требует постановки сложных вопросов, к примеру: «При каких условиях это больше не будет правдой или не сработает?» Человеческий разум, который психологи Сьюзен Фиске из Принстона и Шелли Тейлор из Калифорнийского университета в Лос-Анджелесе назвали «когнитивным скрягой», склонен уклоняться от такого рода усилий. Если рефлективная система не может легко найти решение, рефлексивный мозг берет ситуацию под контроль, используя сенсорные и эмоциональные сигналы в качестве клавиш быстрого доступа. Вот почему даже специалистты по статистике не смогли правильно решить задачу Хогарта и Эйнхорна: зачем утруждать себя проверкой логики всех четырех ответов, когда ответ № 1 казался таким убедительным?

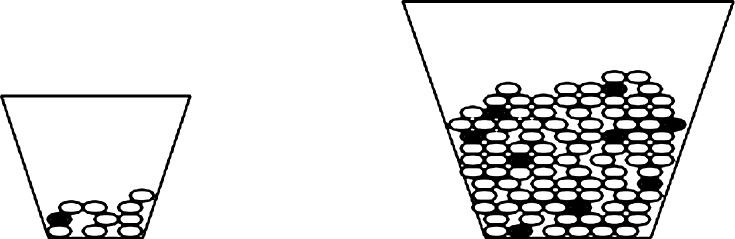

Иллюстрация 2.2. Из какой чаши выбирали бы вы?

В этом эксперименте исследователи предложили людям попробовать выбрать мармеладки из любой из двух чаш. В той, что слева, 10 % мармеладок были окрашены; в той, что справа, только 9 %. Но люди все равно предпочли выбирать из чаши, в которой, как они «знали», было меньше шансов на успех, потому что они «чувствовали», что она давала больше возможностей выиграть.

«Синдром мармеладки»

Конфликт между «мышлением» и «чувством» может привести к чрезвычайно странным результатам. Психологи из Массачусетского университета наполнили маленькую и большую чашу мармеладками. В маленькой чаше было 10 мармеладок, из которых 9 всегда были белыми, а 1 – красной. Большая чаша содержала 100 мармеладок, на каждом этапе эксперимента от 91 до 95 были белыми, а остальные – красными. Люди, принимавшие участие в эксперименте, могли заработать один доллар, если удалось достать красную мармеладку из любой из двух чаш. Однако сначала им напомнили, что красные мармеладки составляли 10 % от общего количества в маленькой чаше и не более 9 % от общего количества в большой (см. илл. 2.2.). Непосредственно перед тем как каждый человек попытался вытащить красную мармеладку, чаши встряхивали, а затем закрывали от посторонних глаз, чтобы не допустить обмана.