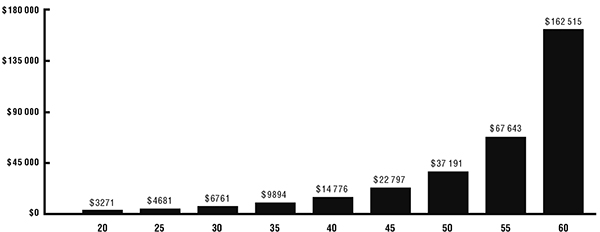

ЕЖЕГОДНЫЕ СБЕРЕЖЕНИЯ, НЕОБХОДИМЫЕ ДЛЯ ТОГО, ЧТОБЫ СТАТЬ МИЛЛИОНЕРОМ К 65 ГОДАМ

Вы считаете, что я чрезмерно упрощаю ситуацию? Безусловно. Не существует волшебного банковского счета, на который вам год за годом будут начислять по 7 процентов. На самом деле с 2000 по конец 2009 года (полных 10 лет) индекс S&P 500 принес в общей сложности 0 процентов прибыли. Этот период получил название «потерянного десятилетия». Однако умные инвесторы покупают не только американские акции. В ходе моего путешествия к финансовой свободе у меня была возможность побеседовать с легендой из мира инвестирования Бертоном Мэлкилом, автором знаменитой книги «Случайная прогулка по Уолл-стрит». Он объяснил мне, что если бы вы в потерянном десятилетии имели диверсифицированный портфель, состоящий из американских и иностранных акций, в том числе развивающихся стран, а также облигаций и недвижимости[3], то получали бы в среднем 6,7 процента годовых, несмотря на то что на этот период пришелся пузырь высокотехнологичных компаний, террористический акт 11 сентября и финансовый кризис 2008 года.

Я пишу эти строки в самый разгар пандемии COVID-19. Множатся опасения глобальной рецессии, о продолжительности и тяжести которой можно только гадать. Но важно помнить, что такие экономические «зимы» – на самом деле лучшее время для накопления богатства. Если вам удастся укротить свой страх и совладать с эмоциями, то спад на основных рынках может преподнести уникальную возможность. Почему? Потому что все настроены на продажу! Во времена Великой депрессии Джозеф Кеннеди – старший резко увеличил свое состояние, вложив деньги в недвижимость, которая продавалась за ничтожную долю первоначальной цены. В 1929 году состояние Кеннеди оценивалось в 4 миллиона долларов (в наше время это было бы 59,6 миллиона), а в 1935 году, всего шестью годами позже, оно выросло до 180 миллионов (что эквивалентно нынешним 3,36 миллиарда)!

Связаны ли экономические зимы с трудностями? Конечно. Однако зима не длится вечно! Вслед за ней всегда наступает весна. Но даже зимой далеко не каждый день бывает метель. Случаются и солнечные дни, которые напоминают о том, что зима обязательно кончится. Из этой книги вы узнаете, как ориентироваться в постоянно меняющихся инвестиционных «временах года». Это очень важно и с эмоциональной, и с финансовой точек зрения.

Итак, чтобы взойти на вершину финансовой свободы (и оставаться там), вы должны ответить на несколько вопросов:

• Какие инвестиционные инструменты доступны для вас и могут служить вашим целям?

• Какое сочетание активов вы включите в свои накопительные программы и как будет осуществляться их менеджмент на протяжении года?

• Какую стратегию вы намерены использовать для законной минимизации налогов (самой крупной статьи расходов в вашей жизни)?

• Как вы будете избегать чрезмерных и необязательных комиссионных расходов и тем самым способствовать росту основного капитала?

• Как вы собираетесь переживать рыночные коррекции и обвалы и даже извлекать выгоду из них?

• Где вы станете искать консультанта, который в ходе управления вашими деньгами обязан будет по закону действовать в ваших интересах (сразу предупрежу, что таких меньшинство)?

На эти вопросы мой друг и соавтор Питер Маллук даст ответы в этой чрезвычайно содержательной книге. Питер вот уже почти два десятка лет руководит независимой инвестиционной консалтинговой компанией Creative Planning (www.creativeplanning.com), в управлении которой находятся почти 50 миллиардов долларов. Эта компания предлагает всеобъемлющие услуги по управлению капиталами тысячам семей по всей Америке. В данной книге Питер щедро делится накопленными за долгие годы знаниями и опытом со всеми, кто хочет воспользоваться ими для достижения финансовой безопасности и свободы.

Но одно дело знать об инструментах, необходимых для достижения финансовой свободы, и совсем другое – уметь пользоваться ими. Практика ежедневно доказывает свое преимущество перед теорией. Ведь если для решения этой задачи не нужно быть семи пядей во лбу, то почему же тогда многие люди, живя в период самого большого процветания в истории, не могут одолеть даже базового уровня финансовой безопасности? У 60 процентов американцев пенсионные накопления не превышают тысячи долларов, и менее 40 процентов жителей способны в случае необходимости сразу собрать 500 долларов.

Мы – нация потребителей, но, если мы хотим всеобщего процветания, нам необходимо стать владельцами. У многих американцев есть айфоны, но почему бы им не стать совладельцами Apple? Многие американцы по утрам находят у своих дверей посылки от Amazon, но почему они не думают о том, чтобы стать совладельцами этой торговой компании?[4] Никто не запрещает людям с самым разным социально-экономическим статусом получать выгоду в условиях инновационного капитализма. Каждый, у кого есть хоть немного денег, может приобрести в собственность долю ведущих компаний США и стать участником самой процветающей и прибыльной экономики в мировой истории.

Двигаемся дальше

Наше отношение к деньгам, несомненно, окрашено эмоциями. Стратегии и необходимая информация для достижения финансовой свободы находятся в открытом доступе. Но почему же тогда так многие люди блуждают в потемках, даже не догадываясь, что существует прямой путь? И почему так многие из тех, кто добился финансового успеха, не чувствуют удовлетворения и являются эмоциональными банкротами?

Причина кроется в самом вредном слове из пяти букв, которое только можно себе представить…

С-т-р-а-х

Страх – это невидимая сила, которая удерживает нас от того, чтобы вести жизнь, которой мы заслуживаем. Это самое большое препятствие на пути, которое может побудить нас к невероятно глупым инвестиционным решениям.

На следующих страницах вы сможете прочесть, что наш мозг запрограммирован концентрироваться на том, что может причинить вред или угрожает нашей жизни. Часто нам нужнее всего бывает определенность. Но весь парадокс в том, что для того, чтобы стать хорошим инвестором, нужно уметь любить неопределенность. Разумеется, финансовая свобода предполагает выбор правильной стратегии, но если вы не научились управлять своим разумом, то стратегия может потерпеть провал из-за того, что вы ее сами же и нарушите (например, начнете продавать активы в периоды волатильности и складывать деньги под матрац).

Повторение – мать учения

В 2014 году я написал книгу «Деньги. Мастер игры». Она стала компиляцией всего, чему я научился за долгие годы, в течение которых брал интервью у таких мастеров денежных игр, как Карл Айкан, Рэй Далио и Джек Богл. Примерно в это же время Питер тоже написал книгу «Пять ошибок каждого инвестора и как их избежать» (The 5 Mistakes Every Investor Makes & How to Avoid Them), чтобы помочь людям разобраться в принципах работы рынков и избавить их от страха по поводу коррекций и крахов. Сейчас, когда в мире наступила Великая пауза, мы ждем, что после возвращения к нормальной жизни обязательно появятся проигравшие и выигравшие.

По сравнению с предыдущими книгами Питер значительно глубже раскрывает здесь основы планирования, позволяющие одержать победу в этой игре. В данной книге речь идет об усвоении уже не просто концепций, а стратегий инвестирования. Я также включил в нее две главы об умении владеть собой. В главе 3 мы исследуем шесть человеческих потребностей, которые есть у каждого из нас, и их влияние на решения, которые мы принимаем в жизни, бизнесе и денежных вопросах. Вскрытые закономерности трансформируются в улучшение качества вашей жизни. В главе 12 мы затрагиваем вопрос, почему люди, достигшие финансового благополучия, бывают несчастны и что следует в наши дни понимать под достатком. У каждого из нас в жизни бывают ситуации, вызывающие негативные эмоции (страх, раздражение, фрустрация), когда мы оказываемся в замешательстве. Мы должны научиться управлять своими мыслями. Это даст нам возможность понять, что настоящее богатство – это жизнь, наполненная радостью, счастьем, щедростью, волнением и покоем.