У меня нет доступа к финансовым отчетам Трэвиса, так что, возможно, у него есть сбережения, доходы или активы, о которых я не знаю, но давайте предположим, что у него есть только основной доход, и что он откладывал на пенсию с тех пор, как поступил на работу. Трэвис – менеджер проектов в энергетической консалтинговой компании. Я не знаю, сколько он приносит домой, но, судя по таким сайтам, как PayScale и Glassdoor, выходит около 60 000 долларов в год.

Я не знаю точную зарплату Трэвиса, но много знаю о том, на что он ее тратит, потому что мои родители дружат с ним давно. За последние три года он купил новый дом (минимум за 500 000 долларов), переделал кухню и сделал пристройку к дому (как минимум еще за 150 000 долларов) и купил не одну, а две новые машины. Внешне этот чувак живет как король, но, исходя из доходов, он, скорее всего, выплачивает безумные кредиты, даже если принять во внимание доход его жены. Она работает на аналогичной должности и, вероятно, зарабатывает примерно столько же. Ни Трэвис, ни его жена не родились в богатых семьях, поэтому крупное наследство для них маловероятно.

Давайте быстро взглянем на цифры. Если Трэвис откладывает 5 процентов от своей годовой зарплаты в 60 000 долларов, это означает, что он накапливает около 3000 долларов в год. Даже если бы он зарабатывал 60 000 долларов в год, когда ему было двадцать с небольшим (что маловероятно, ведь доходы обычно растут постепенно), к настоящему времени он отложил бы только 60 000 долларов (3000 × 20 лет = 60 000 долларов). Если бы он вложил эти деньги в пенсионный счет 401(k) своей компании, и его вклад увеличивался на стандартные 3 процента годовых, у него бы дополнительно скопилось 36 000 долларов, в общей сложности 96 000 долларов (3 процента от 60 000 долларов = 1800 долларов × 20 лет = 36 000 долларов).

Благодаря магии компаундинга[3], любые вклады, которые он сделал, будут расти до тех пор, пока инвестируются. Мы не можем точно посчитать, сколько будет стоить его 401(k), не зная, в какие конкретные активы (например, акции или облигации) он инвестировал, но можем быть уверены, что он стоит больше, чем его первоначальные инвестиции.

Компаундинг ускоряет рост денег и сделает вас богаче

Есть причина, по которой Эйнштейн назвал компаундинг «восьмым чудом света». Компаундинг экспоненциально увеличивает ценность ваших денег со временем, даже если вы не наращиваете свои инвестиции, потому что процентный доход увеличивает ваш процентный доход (то есть ваши деньги продолжают делать больше денег).

Ключ к быстрому достижению финансовой свободы – это ускорение процесса создания и инвестирования как можно большего количества денег как можно раньше и чаще.

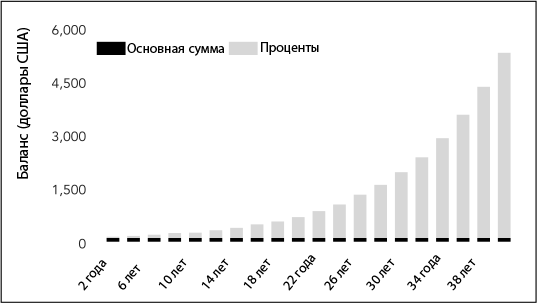

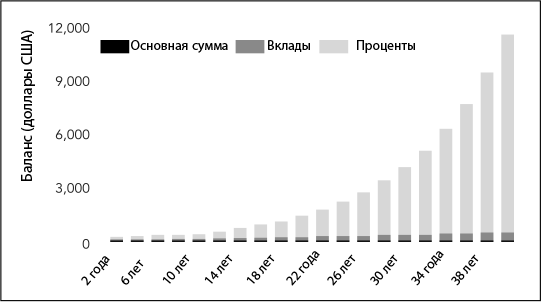

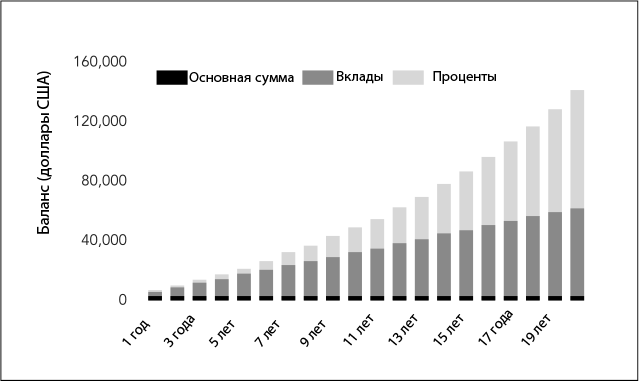

Вот как это работает. Когда акции растут, стоимость любых денег, вложенных в эти акции, увеличивается на определенный процент. Этот рост известен как процентный доход. Если акции продолжают расти, то и ваш первоначальный вклад, и прошлые проценты увеличиваются. Со временем, чем больше денег вы инвестируете, и чем больше растет процент, тем быстрее будут расти ваши деньги. Как вы можете увидеть на графиках на странице 34, этот процесс выглядит как кривая.

Конечно, доходы (или убытки) фондового рынка могут сильно варьироваться от месяца к месяцу и от года к году, но в долгосрочной перспективе многие экономисты обнаружили, что реальная доходность доллара (то есть доходность, скорректированная с учетом инфляции и дивидендов по акциям) на американском фондовом рынке составляет в среднем от 7 до 9 процентов в год. Однако, когда дело доходит до оценки потенциальной доходности фондового рынка, лучше быть немного более консервативным, поэтому я буду использовать 7 процентов для расчетной нормы доходности фондового рынка в этой книге.

Для простоты, чтобы проиллюстрировать влияние компаундинга, предположим, что рынок растет в заданном году на 10 процентов. Если вы инвестируете 100 долларов и они вырастут на 10 процентов, то в конце года у вас будет 110 долларов (10 процентов $100 = $10; $100 + $10 = $110). Если рынок вырастет еще на 10 процентов в следующем году, вы заработаете 10 процентов не только на первоначальных инвестициях в 100 долларов, но и на доходности в 10 долларов, которую заработали в прошлом году. Это означает, что в конце второго года вы получите дополнительно 11 долларов (10 процентов от 110 долларов = $11) в общей сложности 121 доллар.

Это одна из самых безумных вещей в деньгах и компаундинге: 1 доллар или 1 процент могут показаться не очень большой суммой, но они способны оказать огромное влияние на то, сколько денег у вас будет со временем благодаря начислению сложных процентов. Чтобы проиллюстрировать это, давайте посмотрим, что произойдет с этими 100 долларами, если мы будем инвестировать их сорок лет с 10-процентным ежегодным ростом, не добавляя к ним дополнительных денег.

Да, это так. Первоначально вложенные 100 долларов (также называемые вашей основной суммой) через сорок лет будут стоить 5370 долларов, а вы даже не вложили никаких дополнительных денег! Это на 5270 процентов больше! Если вы продолжите увеличивать свой основной капитал (что вы обычно делаете, когда откладываете на пенсию как минимум каждый месяц), эти деньги будут стоить еще больше. Даже если вы решите добавлять всего по доллару в месяц к своему первоначальному взносу в 100 долларов, за 40 лет вы вложите в общей сложности 480 долларов, но они будут стоить 11 694 доллара! Потрясающе!

Если бы Трэвис экономил 3000 долларов в год, и эти деньги росли в среднем на 7 процентов в год, у него было бы 142 348 долларов после двадцати лет накоплений. Это, безусловно, большие деньги, но их недостаточно, чтобы прожить, если он планирует выйти на пенсию к пятидесяти годам и доживет до семидесяти или восьмидесяти лет. И это предполагает, что он был бы достаточно сообразительным, чтобы вложить свои деньги в общий индексный фонд фондового рынка, который отслеживает показатели всего фондового рынка и, следовательно, с большей вероятностью принесет в среднем 7 процентов прибыли со временем. Если бы Трэвис этого не сделал, он, скорее всего, сэкономил бы еще меньше.

Я не собираюсь придираться к Трэвису. На самом деле большинство американцев относятся к выходу на пенсию так же, как и он. По состоянию на 2016 год, средний доход домохозяйства в США составляет 57 617 долларов, а средний американец откладывает только 3,6 процента своего дохода в год. Это означает, что среднестатистическая американская семья экономит 2074 доллара в год – даже меньше, чем, как мы предполагали, экономит Трэвис. Как упоминалось в предыдущей главе, среднестатистический миллениал откладывает от 3 до 5 процентов дохода, что, исходя из среднего дохода миллениала в 35 592 доллара, составляет около 1067–1776 долларов в год. Для простоты давайте округлим эту сумму до 2000 долларов в год. Экономия 2000 долларов в год с прибылью в 7 процентов годовых составляет 470 967 долларов за сорок лет. Хотя 470 967 долларов – это много, имейте в виду, что из-за непредсказуемой инфляции эти деньги, вероятно, не будут иметь такой же покупательной способности через сорок лет, как сегодня.

Инфляция увеличивает или уменьшает то, что можно купить за деньги

Из-за инфляции в Соединенных Штатах стоимость денег со временем снижается, поэтому, если вам нужен всего 1 доллар на что-то сегодня, вам потребуется более 1 доллара, чтобы купить то же самое в будущем. Вот почему в 1920 году вы могли купить чашку кофе за 15 центов, а сегодня она стоит более 2 долларов. Инфляцию обычно вызывает спрос, предложение, производственные затраты и налоговая политика. Она зависит от страны, поэтому может сильно различаться в зависимости от устойчивости валюты страны и ее покупательной способности. Вот почему в некоторых странах жить будет дешевле, если вы сейчас проживаете в Соединенных Штатах, где курс доллара высок по сравнению с другими валютами. Вы можете использовать этот сильный доллар, чтобы жить во многих местах мира за меньшие деньги, чем потратили бы на жизнь в Соединенных Штатах. Например, сейчас намного дешевле жить на Бали, в Таиланде или во многих странах Южной Америки.

В Соединенных Штатах инфляция вызывает рост цен в среднем на 2–4 процента в год, а это означает, что на любые сэкономленные сегодня деньги в будущем можно будет купить меньше. Однако это всего лишь средний показатель, и в некоторые годы, например, в 1980-е, инфляция превышала 10 процентов! Конечно, не все дорожает, а некоторые вещи со временем дешевеют. Но в целом основные необходимые товары, такие как жилье, транспорт, еда, энергия и одежда, через десять лет будут стоить дороже, чем сегодня. Но есть способы (некоторые из которых мы рассмотрим в книге) защитить себя от инфляции. Тот факт, что в будущем цены сильно вырастут, необязательно означает, что ваши деньги не подорожают также; вам просто нужно проявлять творческий подход, покупать меньше и быть более самодостаточным.

Кристи и Брайс, вышедшие на пенсию примерно в тридцать лет, создали так называемый «щит от инфляции», благодаря которому минимизировали влияние инфляции на свои сбережения, живя в странах с более низкой инфляцией, чем в их родной Канаде. В зависимости от места жительства и устойчивости вашей национальной валюты, вы можете получить намного больше за свои деньги, проживая в другой стране или используя более дешевые услуги за пределами вашей страны: например, здравоохранение, которое гораздо дешевле за пределами Соединенных Штатов, а в некоторых странах даже бесплатное.

Кроме того, если вы инвестируете в фондовый рынок, вы все равно получите больше денег, чем вложили, потому что средняя 7-процентная годовая доходность фондового рынка уже скорректирована с учетом инфляции и дивидендов, поэтому 7 процентов – это «реальная» средняя годовая доходность.

Тем не менее вы всегда должны обращать внимание на способы максимально минимизировать влияние инфляции на свои деньги, чтобы инвестировать как можно больше!