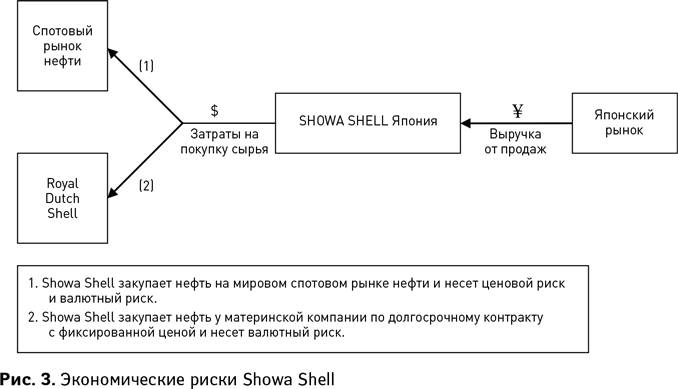

На рис. 3 показана схема денежных потоков национальной компании по переработке нефти и сбыту нефтепродуктов, такой как Showa Shell. На стороне выручки компания имела номинированные в иенах поступления от продаж бензина и других нефтепродуктов японским автомобилистам, транспортным и авиационным компаниям и предприятиям коммунального сектора. Бизнес Showa Shell зависел от очень стабильного рынка, где цены контролировались японским правительством, и объемов реализации (тоже относительно стабильных, 12,5 % японского рынка). На стороне затрат компания сталкивалась с двумя коррелирующими источниками риска, которые могли в течение относительно короткого периода привести к значительному повышению (или понижению) стоимости закупаемой сырой нефти. Любой неожиданный скачок текущих затрат в связи с повышением цен на нефть или курса доллара к иене мог резко сократить операционную прибыль, поскольку Showa Shell не могла немедленно компенсировать рост затрат, подняв цены (из-за государственного контроля цен). Этим и объясняется потребность в хеджировании рисков изменения курса доллара и цены на нефть. Степень подверженности второму риску зависела от того, какая доля всей нефти, закупаемой Showa Shell, приходилась на долгосрочные контракты с фиксированной ценой, заключенные с Royal Dutch Shell.

Механизмы хеджирования рисков изменения курса доллара и цены на нефть

Мощности Showa Shell по переработке нефти составляли примерно 500 000 баррелей в сутки. Компания импортировала в среднем 15 млн баррелей нефти в месяц и хеджировала валютный риск 90-дневными форвардными контрактами. Это позволяло ей фиксировать стоимость в иенах импортируемой нефти, деноминированной в долларах, (см. вставку В, где приведено определение форвардных контрактов) и, таким образом, защитить себя от укрепления доллара (или ослабления иены).

Вставка В. Что такое форвардные контракты. Форвардный валютный контракт представляет собой обязательство купить или продать определенное количество иностранной валюты в определенный день в будущем (срок исполнения контракта) по цене (форвардному курсу), согласованной в день заключения контракта. Например, 30 сентября 1989 г. Showa Shell могла купить 90-дневный форвард на доллар по цене ¥145 на сумму $300 млн. В этом случае 31 декабря 1989 г. Showa Shell должна была поставить $300 млн × ¥145 = ¥43,5 млрд и получить $300 млн, независимо от спот-курса на дату поставки. При этом, если бы доллар стоил ¥140, Showa Shell получила бы убыток по форвардному контракту, заплатив на ¥5 больше за каждый доллар, чем могла. Общий убыток составил бы $300 млн × (140–145) = –¥1,5 млрд ($10 714 285 по курсу ¥140 = $1,00). Важно понимать, что при заключении форвардного контракта стороны обмениваются безотзывными и обязательными для исполнения обещаниями, хотя и не производят оплату и не вносят маржи. Контракт обязывает стороны провести сделку в дату его истечения и поставить соответствующие валюты (или провести расчеты) независимо от спот-курса в этот день.

В качестве альтернативы Showa Shell могла занять иены в японском банке и сразу же перевести кредитные средства на долларовый процентный депозит, сумма которого со временем увеличилась бы точно до $300 млн. Такая операция называется «хедж денежного рынка» или «синтетический форвардный контракт» (см. вставку С).

И, наконец, Showa Shell могла бы купить опцион колл на доллары «при своих». При укреплении доллара и курсе более ¥145 иен за доллар (цена исполнения) Showa Shell исполнила бы опцион, купив доллары по ¥145. При ослаблении доллара и курсе ниже ¥145 иен за доллар Showa Shell просто не исполнила бы опцион и купила доллары по более выгодному спот-курсу. За такую возможность Showa Shell должна была заплатить денежную премию, размер которой может достигать 3 % от номинальной цены контракта (0,03 × $300 млн = $9 млн). Механизмы хеджирования с расчетами показаны во вставке С.

Валютные трейдеры Showa Shell выбрали вариант с форвардами по очень простой причине: хедж денежного рынка и опцион колл были бы явно видны в финансовой отчетности. Если говорить конкретнее, хедж денежного рынка был бы показан в балансе Showa Shell как дополнительное обязательство в иенах и краткосрочный актив в виде срочного депозита в долларах, а валютный опцион привел бы к появлению затрат в размере уплаченной денежной премии в отчете о прибылях и убытках.

Вставка С. Варианты хеджирования ежемесячного платежа за купленную нефть в размере $300 млн. Для защиты от укрепления доллара (повышения цены в иенах за один доллар) Showa Shell может зафиксировать стоимость закупки нефти в иенах следующими путями.

1. Хедж с использованием форвардных контрактов. Showa Shell покупает форвардный контракт на $300 млн по форвардному курсу F (90) = 145, при этом стоимость контракта в иенах составит $300 млн × 145 = ¥43,5 млрд.

2. Хедж денежного рынка (синтетический форвардный контракт). Showa Shell размещает на долларовом процентном депозитном счете сумму, равную $300 млн, дисконтированным по квартальной процентной ставке в США iUS = 0,06 / 4, т. е. $300 млн / (1 + 0,06 / 4) = $295 млн. При этом ей необходимо взять кредит в иенах по спот-курсу S (0) = 147, т. е. $300 млн / (1 + 0,06 / 4) × 147 = ¥43 448 млрд. Окончательная цена в иенах через 90 дней при процентной ставке в Японии iJap = 0,03 / 4 составит $300 млн / (1 + 0,06 / 4) × 147 × (1 + 0,03 / 4) = ¥43 774 млрд.

3. Опцион колл на доллары. Showa Shell покупает опцион колл на доллары «при своих» (с ценой исполнения ¥145 = $1, равной форвардному курсу) и уплачивает премию в размере $9 млн = 0,03 × $300 млн.

Как видно, в первых двух случаях Showa Shell исключает риск изменения курса доллара (благодаря намерению купить нефть за $300 млн), создавая деноминированный в долларах актив посредством форварда или комбинации позиций на денежном рынке (кредит в иенах и срочный депозит в долларах). Хедж с использованием форвардных контрактов оказывается немного дешевле, чем хедж денежного рынка.

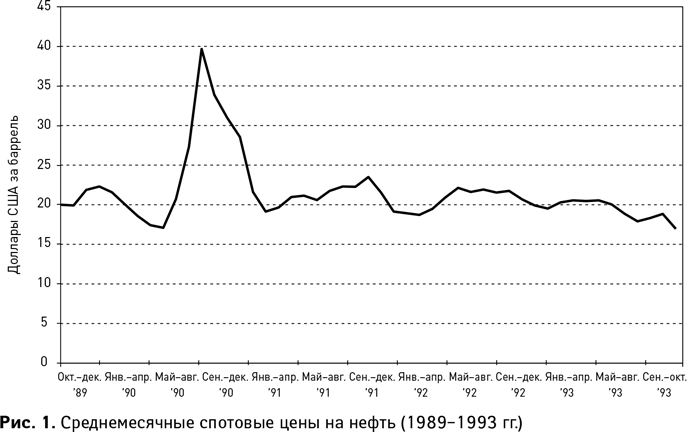

Как уже говорилось, Showa Shell также несет риск изменения цены на нефть, который может привести к столь же неприятным последствиям, что и валютный риск. Его можно исключить с помощью форвардного контракта на нефть, который действует точно так же, как и форвардный контракт на валюту. Если считать, что спотовая цена сырой нефти West Texas Intermediate 30 сентября 1989 г. составляла $21 за баррель, Showa Shell могла бы хеджировать месячную закупку в объеме 15 млн баррелей, купив форварды на сырую нефть с соответствующей датой поставки. 30 сентября 1989 г. форварды на нефть продавались по $20 за баррель, что позволяло Showa Shell зафиксировать цену декабрьской поставки на уровне $300 млн. Вместе с тем не исключено, что риск изменения цены на нефть не волновал Showa Shell, поскольку поставки нефти были защищены долгосрочными контрактами или покрывались за счет ресурсов Royal Dutch Shell.

Чем занималась Showa Shell, хеджированием или спекуляциями?

При цене нефти $20 за баррель Showa Shell могла купить [15 млн баррелей нефти] × $20 = $300 млн при форвардном курсе ¥145 за доллар. Это позволяло ей хеджировать операционный риск в сумме $300 млн в месяц. Таким образом, максимальный объем форвардных контрактов на доллар в течение всего 90-дневого периода хеджирования и оплаты составляет $900 млн. Другими словами, хеджируя валютный риск по импорту нефти, Showa Shell в любой момент должна была иметь открытую долларовую позицию не более $900 млн. С учетом лимита по позиции в размере $200 млн в месяц, Showa Shell должна была поддерживать общую позицию по долларовым форвардам на уровне 3 × $200 млн = $600 млн. Однако эта сумма совершенно не соответствует объявленному незакрытому сальдо в $6,4 млрд. Получается, что $5,5 млрд из общей суммы были чисто спекулятивными и не могут объясняться обычным хеджированием. Единственным рациональным объяснением этой огромной разницы между защитным хеджем и безумной спекулятивной игрой может быть применяемая валютными трейдерами Showa Shell тактика удвоения долларовой позиции, чтобы быстрее отыграть убытки, когда доллар, наконец, укрепится. «Закрывайте убыточные позиции и держите прибыльные» – этот лозунг явно не был частью плана наших валютный трейдеров. Похоже, их полностью поглотил синдром избежания реализации убытков, при котором трейдеры постоянно держат убыточные позиции дольше, чем прибыльные. Примечательно, что существуют документально подтвержденные доказательства того, что люди склонны иррационально долго держать крупные спекулятивные позиции, чтобы избежать реализации небольших убытков[14].