Если долговременная техническая панорама является достаточно определенной, то к тому времени, когда трейдер берет в руки дневные графики, он, возможно, уже имеет твердое мнение о рынке. Например, если он считает, что месячные и недельные графики свидетельствуют о вероятности того, что рынок уже продемонстрировал долгосрочный максимум, то он будет искать в дневных графиках только сигналы к продаже.

Различие в изображении рыночных тенденций дневными и недельными графиками может быть поразительным. Например, на дневном штриховом графике контрактов на серебро с поставкой в марте 1995 г. (рис. 2.4) доминирует явная понижательная тенденция после завершения мощной разворотной формации «бычьего» рынка. Однако недельный график серебра (рис. 2.5) показывает совсем иную картину. Хотя на этом графике конец 1993 г. и 1994 г. и похожи на разворот «бычьего» рынка и начало падения цен, тем не менее видно, что цены близки к нижней границе за длительный исторический срок и что в период с 1991 г. по начало 1993 г., по-видимому, сформировалась мощная ценовая поддержка. Таким образом, хотя оба графика предполагают понижательную тенденцию в ближайшей перспективе, недельный график дает серьезные основания рассматривать следующее колебание цен вниз как потенциально благоприятную возможность для покупки. На дневном графике нет даже намека на подобное заключение. Основной вывод состоит в том, что долговременные графики могут предполагать весьма отличную интерпретацию ценовых моделей по сравнению с той, на которую указывают дневные графики; следовательно, следует анализировать оба вида графиков.

Графики цен фьючерсов: ближайшие фьючерсные контракты в сравнении с «непрерывными» фьючерсами

Длительность периода, охватываемого типичным недельным или месячным штриховым графиком, как правило, превышает срок обращения одного фьючерсного контракта и предполагает при построении графика использование серии контрактов. Обычно эти контракты соединяются методом ближайших фьючерсных контрактов: цена контракта наносится на график вплоть до истечения его срока, затем наносится следующий контракт до истечения его срока и т. д. Однако трейдер должен понимать, что график ближайших контрактов может давать значительные искажения вследствие разрывов цен между месяцем поставки и следующим контрактом.

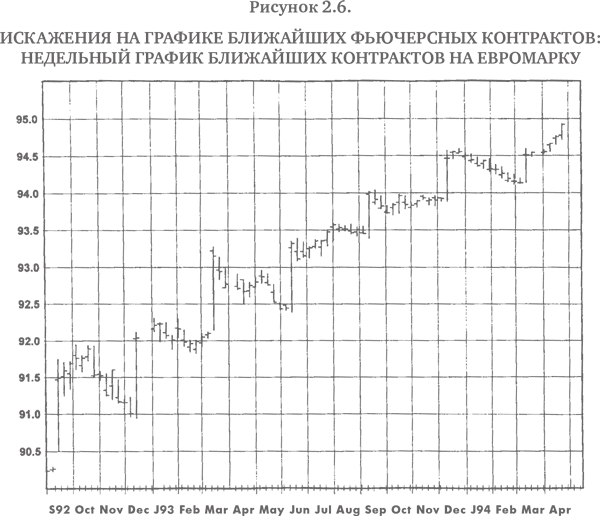

На рис. 2.6 представлен яркий пример искажений такого типа. Обратите внимание на периоды консолидации, перемежающиеся резкими, однонедельными подскоками цен, происходящими каждые три месяца с регулярностью часового механизма. Была ли евромарка в этот период подвержена влиянию некоего события, случавшегося каждые три месяца? В действительности эти всегда значительные однонедельные «взлеты» были отнюдь не реальными подъемами цен, а скорее визуальным отражением перехода от истекающего фьючерса к следующему контракту, который в изображаемые периоды неизменно торговался со значительной премией к предыдущему месяцу.

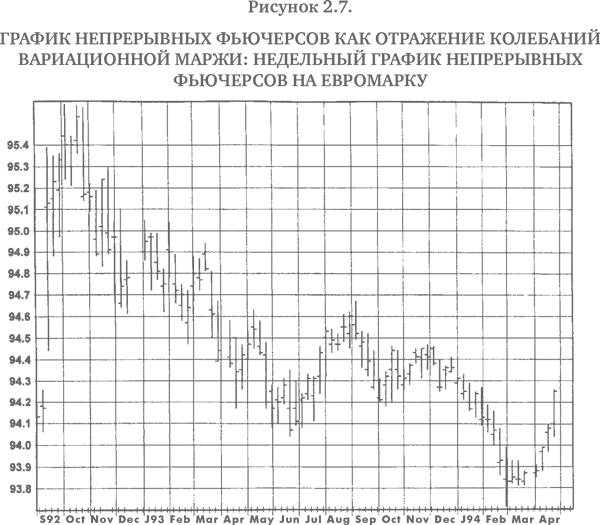

На самом деле, на протяжении почти всего периода, представленного на рис. 2.6, цены реально понижались в том смысле, что непрерывно сохраняемая длинная позиция, перекладываемая в очередной контракт при каждом истечении предыдущего, означала бы убытки! Этот вывод иллюстрируется рис. 2.7, изображающим график непрерывных фьючерсов за тот же период. (Колебания цен на графике «непрерывных» фьючерсов, определение которых дается ниже, будут в точности параллельны колебаниям вариационной маржи в случае непрерывного сохранения длинной позиции.) Огромные прибыли, соответствующие скачкам цен на рис. 2.6, не могли быть реализованы трейдером, поскольку ему пришлось бы закрыть позицию в ближайшем контракте и восстановить ее в следующем, торговля по которому началась сразу на более высоких ценовых уровнях. Фактически именно разница в ценах между контрактами обусловила иллюзорные движения цен, проявляющиеся каждые три месяца на графике, построенном методом ближайших фьючерсных контрактов.

Тот факт, что графики ближайших фьючерсных контрактов подвержены влиянию значительных искажений в том смысле, что движения цен, изображенные на них, могут резко отличаться от результатов, полученных реальным трейдером (как это было в только что представленном случае с евромаркой), делает необходимым альтернативное изображение серии последовательных фьючерсных контрактов, которое не страдало бы указанным недостатком. График непрерывных фьючерсов обеспечивает такую альтернативу.

Непрерывные фьючерсы – это ценовой ряд, в котором цены на сменяющие друг друга фьючерсные контракты соединены таким образом, что ценовые разрывы в точках возобновления позиций устраняются. Хотя непрерывные фьючерсы в точности отражают ценовые колебания, абсолютные значения их ценовых уровней не соответствуют фактическим историческим уровням. (Напротив, графики цены ближайших фьючерсных контрактов точно отражают фактические исторические уровни, но не ценовые колебания.) Выбор подходящего способа построения графика зависит от преследуемой цели. График ближайших контрактов следует использовать для показа фактических уровней цен, существовавших на рынке в прошлом, а непрерывные фьючерсы применяются для иллюстрации результатов, которые могли быть получены трейдером. Более подробное объяснение см. в гл. 12.

Графики закрытий

Как следует из названия, графики закрытий строятся на основе цен закрытия и игнорируют информацию о максимумах и минимумах. Некоторые ценовые серии могут быть показаны только в формате закрытий, поскольку не всегда имеются в наличии внутридневные показатели. Двумя примерами являются (1) график цены наличного товара (т. е. спот-рынок, а не фьючерсы, рис. 2.8) и (2) спреды (рис. 2.9). (График спредов изображает разницу цен двух контрактов.)

Некоторые трейдеры-графисты порой предпочитают графики закрытий даже тогда, когда информация о дневных максимумах/минимумах/ценах закрытия доступна, поскольку они считают, что, используя только закрытия, можно получить более ясную картину цен. По их мнению, включение информации о максимумах и минимумах только затуманивает график. Многое можно сказать в защиту акцента на уровнях закрытия как воплощения наиболее существенной ценовой информации торговой сессии. Тем не менее многие важные графические модели зависят от наличия информации о максимумах и минимумах, и следует дважды подумать, прежде чем игнорировать эту информацию. Кроме того, в практическом плане штриховые графики распространены гораздо шире графиков закрытий.

«Крестики-нолики»

Важнейшей характеристикой графика «крестики-нолики» является то, что он рассматривает все сделки как один непрерывный поток и поэтому игнорирует фактор времени. График «крестики-нолики» показан на рис. 2.10. Как видим, он состоит из серий столбцов Х и 0. Каждый Х отражает движение цены на определенную величину, называемую масштабом клетки (the box size). До тех пор пока цены продолжают расти, крестики добавляют в столбик при каждом увеличении, равном масштабу клетки. Однако если цены понижаются на величину, равную или большую, чем установленный порог разворота обычно кратный масштабу клетки, то начинают новую колонку ноликов, наносимых сверху вниз. Количество ноликов будет зависеть от амплитуды обратного движения цен, но по определению должно быть по меньшей мере равно размеру порога разворота. Общепринято, что первый нолик в столбце всегда наносится на одну клетку ниже последнего Х предыдущего столбца. Аналогичная процедура применяется в отношении снижения цен и разворота вверх. Выбор масштаба клетки и порога разворота является произвольным.