где НО1, НО2, …НОn

– суммы начисленных обязательных платежей к выплате в течение отчетного года, налогоплательщиком (плательщиком) которых является предприятие в соответствии с вариантом налогового поля;

HOA1, НОА2,… НОАN

– суммы начисленных обязательных платежей к выплате в течение года, возникших у предприятия при исполнении функций налогового агента;

НВ1, НВ2, … – суммы налоговых вычетов, право на

применение которых возникло у предприятия в отчетном году.

Таким образом, для расчета налоговой нагрузки предприятия значимыми являются следующие показатели, возникающие в хозяйственной деятельности в связи с процессом налогообложения:

– суммы начисленных обязательств предприятия по обязательным платежам в бюджетную систему при исполнении обязанностей налогоплательщика, которые будем обозначать как обязательстваналогоплательщикапоналогу;

– суммы начисленных обязательств предприятия по обязательным платежам в бюджетную систему при исполнении обязанностей налогового агента, которые будем обозначать как обязательстваналоговогоагентапоналогу;

– суммы налоговых вычетов по обязательным платежам, образующиеся в процессе хозяйственной деятельности и приводящие к уменьшению суммы начисленных обязательств по налогам до величины обязательств к погашению, которые будем обозначать как налоговыевычеты.

Для оценки количественного влияния налогообложения и на финансовые результаты (НОначисл), и на денежные потоки (НОупл) должны определяться причины возникновения (начисления) налоговых обязательств в хозяйственной деятельности предприятия. Применение термина «налоговоеполе» позволяет представить деятельность предприятия в виде некоего подобия карты местности, где определены так называемые точки возникновения налогов. Налоговое поле включает перечень налогов, уплачиваемых предприятием, и, что является наиболее важным, перечень объектов, то есть мест возникновения налогов. К числу таких мест относятся отдельные хозяйственные операции, проводимые предприятием, и/или отдельные виды имущества предприятия, которые являются объектами налогообложения, например операции продажи, операции потребления некоторых видов ресурсов и/или объекты имущества предприятия – основные средства, транспортные средства, земельные участки и т. д.

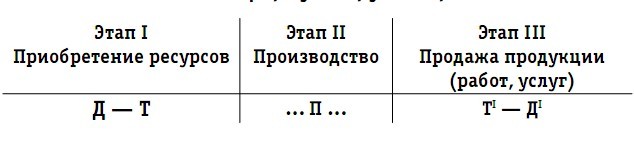

Хозяйственная деятельность предприятия имеет цикличный характер и может быть представлена с использованием известной в экономической теории формулы кругооборота капитала в виде трех последовательных этапов:

– этап I «Приобретение необходимых ресурсов для ведения деятельности»;

– этап II «Производство продукции (работ, услуг)»;

– этап III «Продажа продукции (работ, услуг) и формирование финансового результата» (схема 1).

Схема 1

Финансовый результат хозяйственной деятельности рассчитывается только на этапе III деятельности предприятия в процессе сопоставления показателей доходов и расходов, возникших при проведении операций продажи, которые можно называть доходными операциями. Однако налоговые обязательства возникают у предприятия не только на этапе III и соответственно учитываются при исчислении прибыли/убытка, но и как результат хозяйственных операций этапов I и II (см. схему 1), например, приобретение активов длительного пользования – основных средств, в том числе транспортных средств и/или земельных участков, приводит к возникновению обязательств по налогу на имущество организаций, транспортному и земельному налогам. Потребление в процессе производства таких ресурсов, как труд, приводит к появлению налоговых обязательств по единому социальному налогу и взносам на обязательное социальное страхование, а использование водных ресурсов – к обязательствам по водному налогу и т. д. Появившиеся на этапе приобретения ресурсов и этапе производства налоговые обязательства накапливаются на счете 68 (69) в сумме с налоговыми обязательствами, возникшими в процессе продажи продукции (работ, услуг). Однако некоторые налоговые обязательства, возникшие на этапах I и II деятельности предприятия, относятся в момент их начисления не на счета финансовых результатов, а включаются в состав иных показателей, формируемых в бухгалтерском учете, например в состав затрат, возникших в процессе производства и образующих показатель производственной себестоимости произведенной продукции. Это означает, что налоги, включенные в состав затрат и соответственно в состав себестоимости, будут участвовать в расчете финансового результата предприятия позже – в момент продажи продукции. Однако при исчислении налоговой нагрузки предприятию важно, что данные налоговые обязательства уже возникли и были включены в общую сумму налоговых обязательств на счетах 68 и 69.

Объекты налогообложения фиксируются в бухгалтерском учете, налоговые обязательства, являющиеся следствием данных объектов, также отражаются в бухгалтерском учете на счетах 68 и 69 в сроки, установленные законодательством. Таким образом, получаем налоговое поле, на котором имеются два взаимозависимых ряда – объектов налогообложения и сумм начисленных обязательных платежей на фоне графика их начисления, на котором наглядно прослеживается их взаимосвязь.

Схема 2

Возникновение значимых для расчетана логовой нагрузки

показателей в процессе хозяйственной деятельности

предприятия

Координатами на данном налоговом поле являются конкретные источники информации, в том числе:

– соответствующие бухгалтерские счета, на которых отражаются так называемые места возникновения обязательных платежей в бюджетную систему, то есть операции и/или имущество, являющиеся объектами налогообложения;

– счета бухгалтерского учета налоговых обязательств (68, 69), источники информации о начисленных (возникших) обязательных платежах.

Для каждой операции начисления должна быть отражена оценка объекта налогообложения, то есть величина налоговой базы на каждый момент начисления налога. Величина, называемая в налоговом законодательстве налоговой базой, является той самой стоимостной, физической или иной характеристикой объекта налогообложения. Это есть не что иное, как оценка мест возникновения налогов, то есть соответствующих операций и объектов, имевших место в хозяйственной деятельности и приведших к возникновению налоговых обязательств. Для оценки мест возникновения налогов налоговому аналитику следует воспользоваться информацией регистров бухгалтерского и налогового учета.

При расчете суммы налога именно к налоговой базе применяется ставка налога, которая определяется НК РФ как величина налоговых начислений на единицу измерения налоговой базы. При этом сумма каждый раз отражаемого в бухгалтерском учете того или иного налога рассчитывается в рамках налогового учета, который необходим для оценки объектов налогообложения. Динамика оценок мест возникновения налогов позволяет не только установить причину возникновения конкретных сумм налогов на конкретную дату, но и определить специфические количественные особенности налогового поля данной организации при анализе налоговых баз, исчисленных по его операциям и объектам, приведшим к появлению конкретных налоговых обязательств.

График начисления обязательных платежей позволит определить и суммарную годовую величину каждого из начисленных за определенный календарный год налогов. Это позволит проанализировать динамику налоговых обязательств по каждому налогу не только в рамках года, но и сравнить изменение суммарных налоговых обязательств по годам, и выявить причины изменений.

Для того чтобы определить налоговую нагрузку сумм начисляемых в течение года налоговых обязательств на финансовые результаты, следует установить взаимосвязь возникших обязательств с основными показателями хозяйственной деятельности предприятия. Для каждого обязательного платежа должна быть установлена схема его влияния на финансовый результат и оценено в количественном выражении это влияние с момента начисления каждой суммы налога до момента его отражения на счетах финансовых результатов, в том числе в составе показателей расходов.