Какая из этих моделей является наилучшей? Подходит ли коэффициент бета в качестве приблизительной оценки риска, и коррелирует ли этот показатель с ожидаемыми доходами? Эти вопросы широко обсуждались в течение двух последних десятилетий. Первые проверки модели САРМ показали, что коэффициенты бета и доходы имеют положительную корреляцию. В то же время и другие меры риска (например, дисперсия) продолжали объяснять различия в фактических доходах. Подобный разнобой был отнесен на счет ограничений в методах проверки. В 1977 г. Ролл в своей обширной критике тестов модели предположил, что поскольку рыночный портфель наблюдать невозможно, то модель САРМ соответственно протестирована быть не может, поэтому все тесты такого рода были совместными тестами – одновременно и для модели, и для рыночного портфеля, используемого в тестах. Другими словами, любой тест САРМ может показать только то, что данная модель работает (или нет) при конкретных предположениях, используемых применительно к рыночному портфелю. Следовательно, можно доказать, что в любом эмпирическом тесте, претендующем на критику САРМ, опровержение может касаться только аппроксимаций в отношении рыночного портфеля, а не самой модели. Ролл заметил, что такого способа, с помощью которого можно было бы доказать действенность модели САРМ, не существует, следовательно, отсутствует эмпирическая основа для использования этой модели.

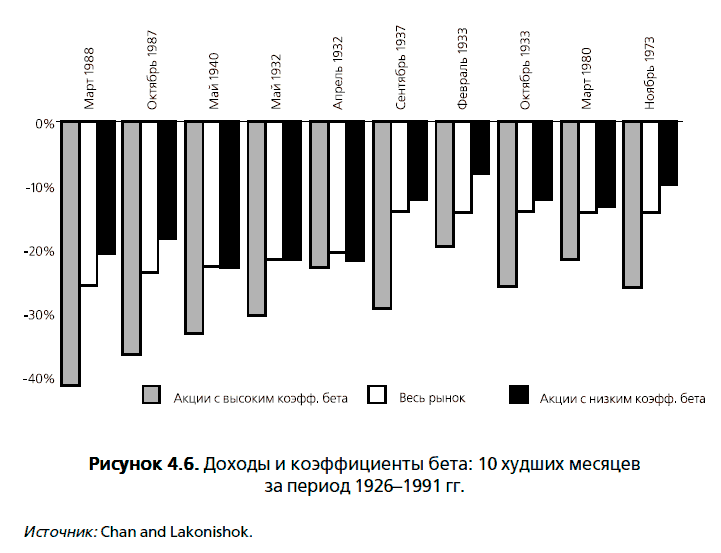

Фама и Френч (Fama and French, 1992) исследовали связь между коэффициентами бета и доходами за период 1963–1990 гг. и пришли к заключению, что корреляция между ними отсутствует. Эти результаты вызвали возражения по трем аспектам. Во-первых, Амихуд, Кристенсен и Мендельсон (Amihud, Christensen and Mendelson, 1992), которые использовали те же самые данные, но применяли другие статистические тесты, показали, что различия в коэффициентах бета фактически объясняют разницу в доходах за данный период. Во-вторых, Котари и Шанкен (Kothari and Shanken, 1995) оценили коэффициенты бета, используя при этом данные за год, а не за более короткие периоды времени, применяемые во многих тестах, и пришли к выводу, что коэффициенты бета объясняют в определенной пропорции различия между инвестициями. В-третьих, Чан и Лаконишок (Chan and Lakonishok, 1993) проанализировали временные ряды доходов за существенно более длительный период (1926–1991 гг.) и выявили положительную корреляцию между коэффициентами бета и доходами, которая была нарушена только в период после 1982 г. Они также обнаружили, что коэффициенты бета являются полезным инструментом для изучения риска в экстремальных рыночных условиях. При этом фирмы, связанные с наибольшим риском (10 % с наивысшим коэффициентом бета), функционируют куда менее эффективно, чем рынок в целом в течение 10 наихудших месяцев для рынка в период между 1926–1991 гг. (рисунок 4.6).

Хотя первоначальные тесты APM обещали больший успех в объяснении различий в доходах, была проведена разделительная линия между использованием этих моделей для объяснения различий в доходах в прошлом и их применением для предсказания будущих доходов. Противники САРМ со всей очевидностью достигли более серьезного успеха в объяснении прошлых доходов, поскольку они не ограничивали себя одним фактором, как это делается в модели САРМ. Подобный учет значительного числа факторов становится более проблематичным, когда мы пытаемся планировать ожидаемые в будущем доходы, поскольку приходится оценивать коэффициенты бета и премии для каждого из этих факторов. Коэффициенты бета и премии для факторов сами по себе изменчивы, поэтому ошибка в оценке может уничтожить все преимущества, которые мы можем получить, переходя от модели САРМ к более сложным моделям. При использовании моделей регрессии, предлагаемых в качестве альтернативы, мы также сталкиваемся с трудностями при оценке, поскольку переменные, прекрасно работающие в качестве вызывающих доверие показателей риска в одном периоде (например, рыночная капитализация), могут оказаться неработоспособными в следующем периоде.

В конечном итоге, живучесть модели оценки финансовых активов в качестве модели, используемой по умолчанию для оценки риска в условиях реального мира, оправдывается не только ее интуитивной привлекательностью, но и тем, что даже с помощью более сложных моделей не удалось внести существенный вклад в оценку ожидаемых доходов. По-видимому, наиболее эффективным способом обращения с риском в современных корпоративных финансах является рациональное использование модели оценки финансовых активов без чрезмерной опоры на исторические данные.

МОДЕЛИ РИСКА ДЕФОЛТА

Пока в данной главе мы касались оценки риска, имеющего отношение к связанным с инвестициями денежным потокам, которые отличаются от ожидаемых. Однако есть определенные инвестиции, где денежные потоки обещаны в момент осуществления инвестиции. В качестве примера можно привести предоставление кредита какому-то предприятию или покупку корпоративной облигации. Заемщик может оказаться не в состоянии уплатить процентные или основные платежи по своему займу. Вообще говоря, заемщик с повышенным риском дефолта должен платить более высокий процент по займу, чем заемщик с меньшим риском дефолта. В этом разделе обсуждается измерение риска дефолта, а также связь между риском дефолта и процентными ставками по займам.

В отличие от общих моделей риска и доходности собственного капитала, оценивающих воздействие рыночного риска на ожидаемые доходы, модели риска дефолта измеряют последствия специфического (на уровне определенной фирмы) риска дефолта на обещанные доходы. Поскольку диверсификация способна объяснить, почему специфический риск фирмы не учитывается в ожидаемой доходности собственного капитала, то аналогичное обоснование можно применить к ценным бумагам, обладающим ограниченным потенциалом роста и значительно более существенным потенциалом снижения на основе событий, которые связаны с конкретной фирмой. Чтобы понять, что имеется в виду под ограниченным потенциалом роста, обсудим инвестирование в облигацию, выпущенную компанией. Купоны определяются в момент выпуска, и они представляют собой обещанные денежные потоки на облигацию. Лучший исход для инвестора – это получение обещанных денежных потоков. Инвестор не имеет права на получение большего, даже если компания оказывается более успешной. Все другие сценарии содержат только плохие новости, хотя и с разным уровнем последствий: поступающие денежные потоки оказываются меньше обещанных. Следовательно, ожидаемый доход по корпоративным облигациям, по всей вероятности, будет отражать специфический риск фирмы, выпускающей облигации.

Детерминанты риска дефолта

Риск дефолта фирмы является функцией двух переменных. Во-первых, определенную роль играет способность фирмы создавать денежные потоки благодаря своим основным операциям. Во-вторых, значение имеет финансовая задолженность фирмы, в том числе процентные и основные платежи[29]. Фирмы, создающие значительные по сравнению с финансовой задолженностью денежные потоки, должны обладать меньшим риском дефолта, чем фирмы, создающие денежные потоки, меньшие задолженности. Таким образом, фирмы с крупными инвестициями, производящие значительные денежные потоки, будут иметь меньший риск дефолта, чем фирмы, не обладающие подобным объемом инвестиций.

Конец ознакомительного фрагмента.

Текст предоставлен ООО «ЛитРес».

Прочитайте эту книгу целиком, купив полную легальную версию на ЛитРес.

Безопасно оплатить книгу можно банковской картой Visa, MasterCard, Maestro, со счета мобильного телефона, с платежного терминала, в салоне МТС или Связной, через PayPal, WebMoney, Яндекс.Деньги, QIWI Кошелек, бонусными картами или другим удобным Вам способом.