Хуже, когда для обмана наниматели используют вполне законные способы. Например, принимают соискателей на работу с испытательным сроком на небольшой оклад, обещая существенно его повысить сразу после зачисления в штат. Когда два-три месяца «проб» истекают, кандидату, исправно выполнявшему свои обязанности, отказывают.

Впрочем, кризис – не тетка не только соискателям и нанимателям, но и посредникам, то есть рекрутерам. Известные интернет-ресурсы, связанные с поиском работы, которые в прежние времена взимали плату лишь с тех, кто размещает вакансии и просматривает резюме, сегодня запустили платные сервисы и для кандидатов. Им предлагается разместить объявление в отдельном контекстном блоке или послать заявку в конкретную фирму без привязки к резюме. Само собой, на платной основе, с помощью SMS. Конечно, неплохо выделиться на общем фоне, но рекрутеры утверждают, что работодатели просматривают все имеющиеся в базе резюме необходимых специалистов.

Невелика и польза от платных тренингов, которые предлагают многие компании. Участие в семинарах на тему «Как найти работу», «Будь успешным в период кризиса», «Удачное собеседование на 100 %» стоят от 2000 до 15 000 рублей, длятся от двух часов до трех дней и бывают полезны лишь тем, кто не уверен в себе. Но ведь нужные рекомендации – как правильно составить резюме, пройти собеседование, подготовить самопрезентацию – можно получить и бесплатно: в Интернете есть множество сайтов, посвященных трудоустройству. А сэкономленные деньги лучше потратить на дополнительное обучение по своей специальности.

Раздел 2

Планирование бюджета

1. Прочь от личного дефолта

Еще в начале лета 2008 года россияне вовсю покупали автомобили, ездили отдыхать за границу, брали кредиты на квартиры и дачи, тратя, порой, все до копейки. Откладывать на «черный день» с небольшой, в общем-то, зарплаты, отказывая себе в маленьких удовольствиях, многие считали нецелесообразным и даже глупым. «Ну зачем копить? Это не имеет смысла, – убеждали меня знакомые. – И уж точно не стоит из-за этого постоянно экономить. Если вдруг срочно понадобится крупная сумма, всегда можно взять кредит в банке. А все время считать копейки – увольте! Один раз живем». Справедливо? Красиво и смело – да, но недальновидно. Нагрянувший кризис доказал это со всей очевидностью. Жить, проматывая все заработанное, можно ровно до тех пор, пока кошелек стабильно пополняется. Однако, как показала практика, никогда нельзя быть уверенным, что полученная вами сегодня заработная плата – не последняя на долгие месяцы вперед. Мировой экономический кризис многих оставил без работы (и, соответственно, привычного заработка) в один миг. Рухнул не только привычный образ жизни, но и надежда на стабильное завтра. Отказаться от излишеств, перейдя в режим вынужденной экономии, – еще полбеды. В конце концов, так живут многие люди: тратят свою зарплату за первые две-три недели, а потом сидят почти на хлебе и воде. А вот судорожно искать новые источники дохода, понимая, что заканчиваются последние деньги, – действительно очень неприятно, более того, – страшно. Особенно когда в семье есть дети.

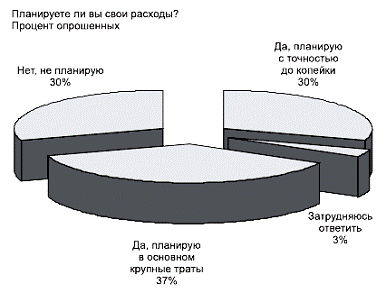

Следует признать, что в России пока отсутствует культура планирования личного и семейного бюджета. Население предпочитает тратить деньги, не задумываясь о завтрашнем дне. Конечно, сказать так обо всех нельзя. Но исследование НАФИ, проведенное в апреле 2008 года, говорит, что данное утверждение справедливо в отношении большинства. Всего за несколько месяцев до начала кризиса многие россияне планировали бюджет в лучшем случае на срок от одного месяца до полугода, треть – вовсе не имела привычки распределять расходы даже на ближайшие недели (см. диаграмму). Неудивительно, что внезапные экономически проблемы застали врасплох миллионы людей.

Вы скажете, что теперь все изменится – финансовое потрясение научило нас осторожности и осмотрительности? Позвольте напомнить, что прошло немногим более 10 лет с последнего кризиса 1998 года, когда многие россияне потеряли не только все свои накопления, но и бизнес, и работу. Нашей наивности способствовал длительный период финансового благополучия: рост цен на нефть до $148 за баррель, увеличение зарплат на 30–50 % в год. Когда вокруг такое благоденствие, не хочется думать о повальном дефиците и гиперинфляции 1998 года. Неприятности пережиты и забыты – таково счастливое свойство человеческой натуры.

Тратить много – это просто

Сегодня очевидно: кризис внес в нашу жизнь существенные коррективы. В ряде отраслей зарплаты снизились на 50 %. Специалисты, уволенные по сокращению штата, готовы работать на более благополучных конкурентов за оклад, куда менее впечатляющий, чем раньше. Денег стало меньше, а копить, откладывать и планировать бюджет теперь, как это многим кажется, – труднее. В действительности, если только доход не критично низкий, делать это одинаково сложно и легко как с большим, так и с маленьким объемом средств.

«Как я могу то-то откладывать, если зарплаты не хватает даже на текущие расходы? Оплата коммунальных услуг, питание, одежда, бензин, Интернет, языковые курсы для сына “съедают” 90 % семейного бюджета, – жалуется мой сосед Виктор. – Отдыхаем и совершаем крупные покупки в кредит, за погашение которого мы отдаем оставшиеся 10 %. Когда я получал в два раза меньше, нам едва хватало денег. Потом меня повысили и зарплату подняли – думал, что смогу откладывать, но не получилось: расходы тоже выросли». Виктор совершает типичную ошибку – не расписывает бюджет. Речь не идет о каких-то сложных бухгалтерских программах, один интерфейс которых вселяет уныние. Мы говорим лишь о банальном учете расходов и доходов, который позволяет ответить на вопрос: «Куда уходят деньги?» Казалось бы, чего проще, но те, кому не хватает зарплаты, чаще всего понятия не имеют – КУДА. Не зная ответа на этот вопрос, вы не сможете распределять средства: даже если доход возрастет многократно, накопления не увеличатся.

Тратить много – очень просто и приятно, но не всегда допустимо. В кризис принцип «жить по средствам» становится чрезвычайно актуальным. Давайте посмотрим, что вы делаете, когда ваши доходы растут. Вместо того, чтобы отправиться за продуктами на предстоящую неделю в бюджетный магазин, вы едете в дорогой супермаркет. Покупая обновки к новому сезону, отдаете предпочтение не качественной недорогой одежде, которую носили раньше, а таким же свитерам и брюкам, но с ярлычком известной фирмы, переплачивая за бренд. Вместо пиццерии или кафе ходите в дорогой ресторан. Получается замкнутый круг: тот же список товаров и услуг теперь «стоит» вам в несколько раз дороже; подросшая зарплата исчезает к концу месяца, как ее предшественница, прежняя, с которой не получалось откладывать. Более того, вы даже не помните, на что потратили большую часть денег. Все это, в общем-то, нормально – с ростом благосостояния всегда увеличиваются и расходы, растет уровень жизни в целом, а в это чрезвычайно широкое понятие входит и марка одежды, часов и автомобиля, и название магазина, где вы покупаете продукты. Но все равно нельзя забывать о накопительной части: она должна быть и расти соразмерно увеличению вашей зарплаты вместе с ростом ежемесячных расходов. Раньше вы без этого обходились? Зря! Потому что угрозу для вашего благополучию представляют не только мировые финансовые катаклизмы, но и ваш собственный кризис: в любой момент вы можете остаться без работы, или, не дай бог, заболеете и не сможете трудиться, как прежде. Учет собственных расходов и их соотнесение с доходами, отказ от явных излишеств, оптимизация и распределение трат – главные пункты вашей личной антикризисной стратегии.

Шаг I. Учет расходов и доходов

Приняв важное решение – планировать свой бюджет, выберите казначея. Если речь идет только о вашей зарплате и ваших расходах, проще говоря, вы живете один, пост достается вам. Для начала ежедневно записывайте свои расходы. Можно делать это в течение дня или один раз – вечером. Будьте педантичны: фиксируйте абсолютно все, даже мелкие траты вроде покупки жетона в метро, утренней газеты, кофе в буфете и пачки сигарет. Вернувшись из магазина, отметьте, что именно и за сколько вы купили, сохраните чеки. Это облегчит дальнейшую работу.