Если вы пропустили пятую главу, я настоятельно рекомендую вам вернуться назад и прочитать ее сейчас. Несмотря на то, что метод фиксированной пропорции радикально отличается от предшествующего ему, можно сказать, он ведет свое происхождение от Фиксированно-Фракционного метода и поэтому в некотором смысле связан с ним. Если бы фиксированная фракция не имела очевидных недостатков, никто бы не стал искать ей альтернативу. Изучив особенности Фиксированно-Фракционного метода, вы сможете лучше понять механизм действия Фиксированно-Пропорционального метода. А главное - вы поймете, что Фиксированно-Пропорциональный метод это единственно правильная технология управления денежными ресурсами в торговле.

РИСК И ВОЗНАГРАЖДЕНИЕ

Правильное управление капиталом в первую очередь затрагивает два аспекта торговли: риск и вознаграждение. Трейдер не может решить вопрос о риске, не уделив должного внимания вопросу о вознаграждении, и при этом ожидать какого-либо дохода от управления капиталом. Это - одна из основных проблем Фиксированно-Фракционного метода. Любая вариация этого метода либо предполагает рост прибыли без учета общих рисков (как, например, оптимальная фракция), либо занимается исключительно управлением рисками (как, например, риск в размере менее 3% по каждой сделке), все это невольно приводит к тому, что прибыль не может подняться до необходимого уровня, подобно птице с одним крылом. Делались попытки совместить управление риском и вознаграждением, используя нечто среднее между вариантом "ставка риска, не превышающая 3%", и оптимальной фракцией. Однако эффективность такого метода не подтвердилась. Поэтому в рамках Фиксированно-Фракционного метода задачи, связанные с риском и вознаграждением, адекватно решить не получается.

Цель разработки нового метода управления капиталом состояла в том, чтобы получить возможность учитывать как риски, так и вознаграждение в управлении капиталом вообще. Как уже указывалось выше, в ситуации с положительным исходом может применяться только один тип управления капиталом, а именно: "Анти-Мартингейл". Это означает, что по мере роста собственного капитала размер инвестиций или же объем сделки должен также иметь тенденцию к увеличению. По мере снижения оборотных средств величина инвестиций и размер торговой сделки также должны уменьшаться. Этот тип методов противоположен "Мартингейлу", в котором по мере снижения собственных средств объем торговли увеличивается. Поэтому должен использоваться тот же тип управления капиталом, к которому принадлежит и Фиксированно-Фракционный метод. Опираясь на эти соображения, я составил список доводов "за" и "против" использования метода "Анти-Мартингейл". Этот список выглядит следующим образом:

"За":

Геометрический рост может достигаться с помощью более высоких процентных долей.

Риск может сдерживаться менее значительными процентными долями.

"Против":

Использование более высоких процентных долей подвергает счет катастрофическому риску.

Использование все меньших процентных долей требует слишком много времени, чтобы реализовать задуманные стратегии, поэтому этот путь становится неэффективным.

Использование промежуточных процентных долей не позволяет установить правильную пропорцию между имеющимися потенциалами вознаграждения и риска.

После некоторого размышления над доводами "за" и "против" я решил, что корень проблемы заключается в том, что по мере расширения торговли требуются разные объемы прибыли. Согласно Фиксированно-Фракционному методу, вначале необходимо обеспечить большие прибыли, а по мере роста капитала норма прибыли уменьшается. Это, по-моему, неразумно. Я считаю, что все должно быть наоборот. Правильный метод управления капиталом предполагает меньшие прибыли в начале торговли (и, как следствие, более стойкие результаты) и большие прибыли по мере роста капитала (что решает проблему риска).

Сначала я провел испытание различных способов увеличения суммы капитала, необходимой для приобретения новых контрактов, и эти способы показались мне не вполне надежными. Тогда мне стало ясно, что необходимо выявить соотношение между числом торгуемых контрактов и суммой прибыли, которая необходима для того, чтобы увеличить число контрактов на одну единицу. Это должна быть постоянная величина. Допустим, если управление капиталом предполагает 10.000 долларов прибыли для перехода от торговли одним контрактом к торговле двумя контрактами, то для увеличения торгуемых контрактов до трех нужно планировать 20.000 долларов прибыли. Именно так должна действовать постоянная пропорция между контрактами и требуемым размером прибыли, иными словами, фиксированная пропорция, которую я положил в основу нового метода управления капиталом.

Единственная переменная величина в методе фиксированных пропорций называется дельта. Эта переменная просто обеспечивает математическую формулировку метода, а также определяет, насколько агрессивно или консервативно следует вести управление. Чем меньше значение переменной, тем более агрессивным должно быть управление ресурсами. Чем больше величина переменной, тем более консервативно управление. Кривая Гаусса в Фиксированно-Пропорциональном методе не используется.

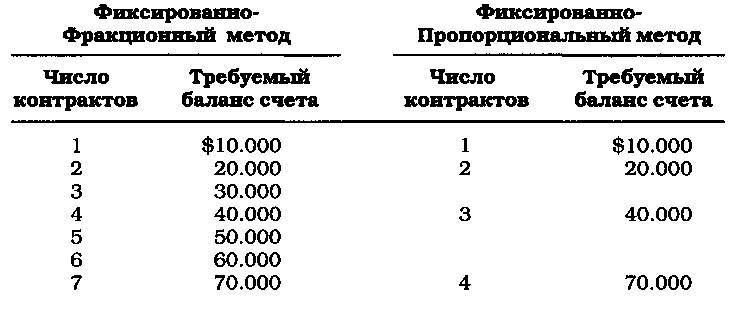

Следующее сравнение Фиксированно-Фракционного и Фиксированно-Пропорционального метода показывает, где находятся уровни увеличения и как они соотносятся друг с другом:

Согласно методу фиксированной пропорции, по мере роста числа контрактов сумма, необходимая для приобретения очередного количества контрактов, увеличивается пропорционально. В результате риск оказывается значительно ниже тех уровней, которые характерны для Фиксированно-Фракционного метода. Кроме того, эта шкала показывает, что геометрический рост прибыли происходит значительно быстрее, чем может позволить Фиксированно-Фракционный метод. Действительно, если исключить эффект асимметричного действия рычага, то при использовании Фиксированно-Фракционного метода потребуется 19.375 долларов из расчета на один контракт, чтобы достичь величины счета в размере 70.000 долларов. При использовании Фиксированно-Пропорционального метода, предполагающего торговлю одним контрактом на 10.000 долларов прибыли, потребуется 40.000 долларов, чтобы достичь уровня в 70.000 долларов. Это в два раза больше, чем в случае с Фиксированно-Фракционным методом.

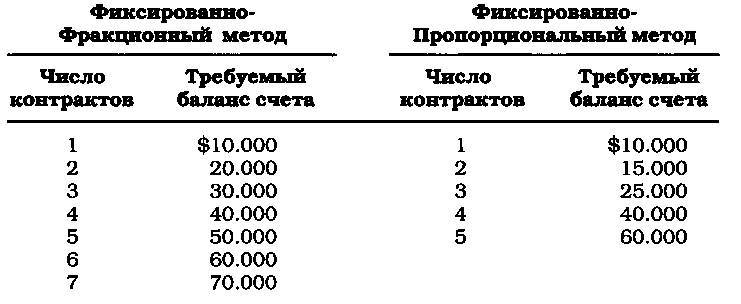

Величина соотношения меньше, поскольку метод фиксированной пропорции значительно снижает риск. Одна из проблем Фиксированно-Фракционного метода состоит в том, что он требует слишком много времени на прирост капитала до суммы, которой можно управлять. Метод фиксированной пропорции уменьшает риск в масштабах всего процесса торговли, поэтому управление капиталом включается уже на начальных этапах. Сравнение методов фиксированной пропорции и фиксированной фракции при меньшей величине дельты (или по-иному - фиксированной пропорции):

В этом случае Фиксированно-Фракционный метод работает по схеме "один контракт на каждые 10.000 долларов на счете", а дельта метода фиксированной пропорции равна 5.000 долларов. В результате для достижения уровня в 60.000 долларов потребовалось всего 20.000 долларов вместо 40.000 долларов для достижения 70.000 долларов. Далее, еще 5.000 долларов прибыли позволят увеличить размер счета до 85.000 долларов. Как видим, геометрическое увеличение счета в этом случае идет очень интенсивно.

Формула для расчета уровней возможного увеличения числа контрактов (опционов или акций) выглядит следующим образом:

Капитал

предыдущего + (число контрактов х дельта) = следующий уровень

Начальный баланс =$10.000 (капитал первоначального уровня)