Как получить такую бескупонную доходность, если нам известно не так уж много инструментов, которые не платят промежуточный доход? Фактически такой «чистый» (без промежуточных выплат) доход нам дают бескупонные облигации и межбанковские кредиты. Остальные инструменты – купонные облигации, свопы и т. д. имеют промежуточные выплаты. Как же нам получить бескупонную кривую, зная цены именно купонных инструментов? Для этого существует процесс, который называется бутстрэппингом[5].

Для чего нужны кривые бескупонной доходности

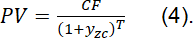

Они нужны для превращения потоков платежей в их цену на текущий момент времени. Это делается путем умножения величины платежа на дисконт-фактор[6], который зависит от величины ставки бескупонной доходности. Поэтому если вы риск-менеджер или сотрудник казначейства и хотите рассчитать PV – текущую справедливую стоимость потоков платежей, то вам нужно знать ставки бескупонной доходности для каждого момента времени в будущем. Тогда вы берете эту ставку из кривой на нужный срок и применяете к конкретному платежу (CF), который состоится в момент времени T. Такую ставку называют ставкой дисконтирования, обозначим ее yzc («zc» – zero coupon rate – бескупонная ставка). В таком случае:

Что мы фактически здесь делаем? Мы предполагаем, что каждый платеж проходит по гипотетической бескупонной облигации. И чтобы перевести эти будущие платежи по таким облигациям в их цены на сегодняшний день, нужно рассчитать ставку именно для таких типов облигаций (бескупонных) и сколько бы такая облигация стоила сегодня. Формула (4) это и делает.

Виды кривых доходности

Помимо разделения кривых доходности по типам в зависимости от частоты начисления купона они делятся в зависимости от рынка или от набора инструментов, из которых будут «извлекаться» ставки для кривой, на облигационные кривые, кривые межбанковских кредитов, а также так называемые безрисковые кривые, построенные на инструментах с самым минимальным уровнем риска для конкретной страны – обычно это государственные облигации. Также есть кривые, полученные из таких инструментов, как валютный форвард или валютный своп. Предполагается, что рынки разных инструментов ведут себя по-разному, и поэтому обычно для оценки справедливой стоимости платежей определенных инструментов используется кривая с рынка, где ведутся торги этого инструмента. Например, потоки платежей по облигациям дисконтируются[7] по кривой, построенной исходя из кривой государственных облигаций, а потоки платежей по свопам дисконтируются по кривым межбанковских кредитов[8].

Ставка с непрерывным начислением, или Какой кривой доходности пользуются IT-системы и «моделисты»

Если вы решили выверить расчет справедливой стоимости конкретного платежа в IT-системе, то можете столкнуться с ситуацией, когда вы берете ставку, которой оперирует система, применяете к ней формулу (4), а получаемая величина PV не совпадает с той, что выдает система. Все дело в том, что IT-системы казначейства, риск-менеджмента и трейдинга[9] оперируют ставкой с непрерывным начислением – это ставка, где количество промежуточных начислений процентов – бесконечное число в периоде. К примеру, если бы начисление происходило каждый год, то в течение всего года ставка бы начислялась на одну и ту же сумму, а с нового года – уже на новую сумму с учетом выплаченных ранее процентов. А здесь цикл начисления происходит в каком-то смысле каждую секунду – начислились проценты, прибавились к имеющейся сумме, и в следующий момент ставка начисляется уже на новую (увеличенную) сумму. Удобство такой ставки заключается в том, что для получения справедливой стоимости конкретного платежа вместо формулы (4) применяется простая формула[10]:

где rcc – ставка с непрерывным начислением (continuous compounding rate),

CF – величина платежа, который случится в момент времени T.

Ставки с непрерывным начислением дают удобство в математических расчетах благодаря использованию экспоненциальной функции и обеспечивают единый подход к оценке и моделированию финансовых инструментов. А это повышает согласованность и точность анализа рисков. Например, в формуле Блэка-Шоулза отражены именно ставки с непрерывным начислением.

В своих расчетах вы можете пользоваться либо ставкой с непрерывным начислением, и тогда применяете формулу (5), либо ставкой с годовым начислением, и тогда применяете формулу (4).

Самые важные техники работы с облигациями

Самый классический класс активов, который есть в любом банке, – облигации. Облигации имеют рыночный и кредитный риски[11]. Рыночный риск подразделяется на процентный риск и риск изменения кредитного спреда. Рыночный риск можно оценить с помощью расчета VaR тремя путями (здесь мы не будем подробно описывать данные методы):

– исходя из цен на облигации (называется Pull Price method),

– с использованием позиций «дюрации и выпуклости», зная которые вам фактически известна чувствительность стоимости облигации к изменению доходностей облигаций на рынке (метод дюрации),

– через показатель VaR по ставкам на разные сроки (метод мэппинга потоков платежей, или Cash Flow Mapping – разложив будущие потоки платежей по срокам, оценив волатильность ставок, смоделировав изменения стоимости и определив VaR как процентиль распределения таких изменений).

Чтобы оценить позицию в облигациях, можно рассчитать дюрацию и выпуклость. Существует два вида дюрации – модифицированная и дюрация Маколея. При этом важно понимать, что дюрацию Маколея нельзя рассчитать для облигаций с плавающей ставкой, поэтому она применяется редко.

Более широкое применение в риск-менеджменте имеет модифицированная дюрация – это чувствительность цены облигации (или портфеля облигаций) к изменению процентной ставки. Она рассчитывается по формуле:

где V – стоимость облигации, y – доходность к погашению. Знак минус применяется намеренно в силу того, что повышение ставки в обычной облигации приводит к снижению ее цены, и чувствительность всегда будет отрицательной. Поэтому ее умножают на –1, чтобы оперировать положительными числами, держа при этом в голове, что эта величина показывает именно процентное снижение цены при повышении ставки.

Более практическая формула следующая:

где Δ – маленькое изменение доходности к погашению, например, 1 %. На практике лучше использовать 0,01 % для более точных расчетов.

Пример расчета

Номинальная стоимость (Face Value): 1000 рублей

Купонная ставка (Coupon Rate): 5 %

Срок до погашения (Years to Maturity): 5

Доходность к погашению (y): 4 %

Изменение доходности (Δy : 0,01)

Расчет текущей цены облигации (V):

Как можно применять дюрацию