Если же говорить о государственной поддержке малого бизнеса, то лично мне не удавалось добиться ее ни разу. В свое время я сам как предприниматель подавал заявки. Но то ли что-то не так делал, неправильно заполнял, то ли неясно формулировал – денег в итоге так ни разу и не увидел. Однако объективности ради скажу, что знаю людей, которые подобную помощь получали. Правда, существующие масштабы господдержки, конечно же, не покрывают (если откровенно – и не должны покрывать!) всех потребностей малого бизнеса. Здесь должны работать рыночные механизмы.

Так где же все-таки искать деньги?

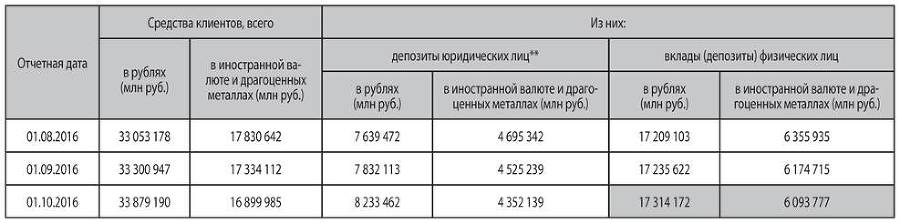

Известен зарубежный принцип привлечения первых инвестиций, в просторечье именуемый практикой «три F» – friends, family, fools. Или, как это переводится применительно к России, «семья, друзья и добрые дяди». Этот источник активно у нас работает. Важно ведь понимать, что в то самое время, когда предприниматели ищут и не находят деньги, огромное количество людей не знают, куда эти деньги девать. Дабы не быть голословным, приведу статистику (актуальную на момент публикации этой книги), которую вы в любой момент можете перепроверить. Достаточно зайти на официальный портал Центрального банка Российской Федерации в раздел «Статистика» (www.cbr.ru/statistics), чтобы увидеть следующие ошеломляющие факты: в России более 30 млн физических лиц держат на своих банковских счетах внушительную сумму в размере – внимание! – 23 000 000 000 000 рублей. Тем, кто не умеет быстро считать нули, подсказка: это 23 триллиона рублей! Не миллиарда, а триллиона! Чтобы вы яснее осознали масштаб «бедствия», скажу: приведенные цифры соизмеримы с годовым бюджетом некоторых европейских держав! И эти деньги просто лежат на банковских счетах или депозитах, даже не окупая инфляцию. А теперь попробуйте себе представить, какую сумму нужно прибавить к 23 триллионам, чтобы учесть еще и всю наличность, деньги в сейфах, ячейках, офшорах?

И ведь сам по себе этот факт неудивителен, потому что, к сожалению, уровень инвестиционного образования населения в нашей стране еще достаточно низок. Впрочем, как и в других странах.

Практически у каждого из нас есть счет в банке. Кто-то даже открывает депозиты. При этом мы с вами самые обычные люди. Просто на кого-то свалилось наследство, кто-то получил бонусы на работе, кто-то продал квартиру или дачу, кто-то, будучи предпринимателем, провернул успешную сделку и остался в прибыли. Так что теперь делать с этим богатством? Ведь мы же знаем, что деньги должны работать… Причем каждый день, чтобы инфляция их не съела.

Фондовый рынок с акциями и облигациями для большинства из нас темный лес. В ПИФы (паевые инвестиционные фонды) многие уже тоже наигрались до 2008 года, потеряв на этом состояния. Казиноподобные FOREX-площадки серьезные инвесторы тоже обходят стороной. Долгое время одним из самых понятных инструментов инвестирования считались вложения в недвижимость. Кийосаки с его «денежными потоками»[1] подпитывал мечту каждого среднестатистического жителя планеты – купить недвижимость, чтобы сдавать ее внаем и жить за счет пассивных доходов, радуясь постоянному росту этой недвижимости в цене. Считается ведь, что недвижимость всегда должна расти в цене. Должна! На деле же и здесь многих подкарауливают сюрпризы. Миллионы людей до сих пор ждут своих недостроев. Историй с покупкой объектов, которые невозможно продать из-за низкой ликвидности, сотни тысяч: активы есть, а денег нет. Или же наши сбережения размываются массовым падением стоимости жилья из-за очередного кризиса. В итоге мы начинаем понимать, что мало заработать деньги – их еще нужно уметь сохранять, а в идеале и зарабатывать на них. А для этого приходится погружаться в детали инвестиционных инструментов, разбираться в них, учиться использованию, практиковаться. Чтобы осваивать эти новые знания, нужны время и желание.

Большинство же держателей денег, как правило, слишком загружены собственными делами. У них катастрофически мало времени на то, чтобы детально разбираться, как лучше всего поступить с накоплениями. Поэтому, как правило, и отдается предпочтение размещению денег в более-менее надежном финансовом учреждении по принципу «не слишком выгодно, зато сохранно». Вкладчики держат деньги в банках по явно нерыночным ставкам депозитов. Проценты не окупают даже инфляции.

А ведь можно было бы инвестировать в малые компании. Но тут к привычке идти с деньгами прямиком в банк и отсутствию знаний добавляется недоверие. Рынок не прозрачен, поэтому ему не доверяют. Ты не знаешь, кто перед тобой: шарлатан или надежный предприниматель, который вернет тебе деньги, да еще и с прибылью. В некоторых странах о любом предпринимателе, малом или крупном, есть данные в единой базе с различными блоками информации, рейтингами, баллами. Финансовая история каждого доступна, ее всегда можно найти. В таких условиях выбрать объект для инвестирования значительно легче. Однако стран с такими прозрачными базами данных – единицы. В остальном мире, равно как и в России, любой «деловой человек» может однажды просто исчезнуть, перестав отвечать на электронные письма и телефонные звонки, затеряться вместе со своим небольшим бизнесом (и вашими деньгами!) на просторах нашей необъятной родины.

В итоге мы видим, с одной стороны, колоссальное количество предпринимателей, остро нуждающихся в финансах, а с другой – уйму свободных денег, достаточных, чтобы финансировать целые государства. Причем, как ни странно, статистика опять же играет на стороне малого бизнеса: 5,6 млн действующих предпринимателей против 30 млн физических лиц с депозитами в банках. Другими словами, на одного предпринимателя у нас теоретически приходится до шести инвесторов!

Понятно, что суммы бизнесу требуются разные и статистику тоже можно трактовать по-разному, однако в одном приведенные цифры не оставляют сомнений: свободных денег значительно больше, чем проектов и команд, которые с этими деньгами способны сделать что-то толковое. Любой бывалый предприниматель знает это по собственному опыту. После того как он успешно реализовал один проект, второй, третий, к нему выстраивается очередь инвесторов. И предприниматель начинает понимать, что теперь уже он выбирает инвестора, а не наоборот.

В этой книге я расскажу, как за считаные недели превратиться в такого предпринимателя. Предпринимателя, который сам выбирает, с каким инвестором ему работать, а с каким нет.

Я сам прошел весь описанный выше нелегкий путь начинающего предпринимателя. На заре запуска первых самостоятельных проектов мне пришлось оббегать десятки банков, более 200 инвестиционных фондов и несколько площадок государственной поддержки. И ни в одном из этих мест я не получил ни копейки. А вот после запуска и удачной продажи проекта энергетического напитка Tornado, который занял пятое место по доле рынка после таких компаний, как Coca-Cola, PepsiCo, Red Bull и «Балтика», в категории энергетических напитков, мне удалось только в свои проекты привлечь более 90 млн долларов. И все эти инвестиции были от частных лиц.

С 2013 года я превратил свой личный опыт привлечения инвестиций в методологию, благодаря которой через проекты «БизнесЛифт» и InvestBazar к 2016 году помог более 300 проектам из разных стран привлечь более 1 млрд рублей инвестиций. Причем все эти инвестиции были получены так или иначе от частных лиц (ни одного банка, ни одного фонда, ни одного инструмента господдержки).

Эта книга – попытка пролить свет на решение стоящей перед многими предпринимателями задачи привлечения инвестиций в свой бизнес и представить четкий механизм пошаговых действий по поиску инвестора в своем городе и вовлечению его в обычный, не инновационный, а вполне традиционный бизнес-проект. Сразу оговорюсь: ни в коем случае не претендуя на обладание абсолютной истиной, я рассказываю лишь о собственном опыте и практике тех сотен проектов, которые с 2013 года, используя нашу методологию, привлекали и продолжают успешно привлекать комфортных для себя инвесторов и развивать свои – неважно, яркие или скучные – бизнес-проекты.