Этот типичный пример эквилибристики с балансами, самой обычной в акционерных обществах, объясняет нам, почему правления акционерных обществ с гораздо более лёгким сердцем берутся за рискованные дела, чем частные предприниматели. Новейшая техника составления балансов не только даёт им возможность скрывать рискованные дела от среднего акционера, но и позволяет главным заинтересованным лицам сваливать с себя ответственность посредством своевременной продажи акций в случае неудачи эксперимента, тогда как частный предприниматель отвечает своей шкурой за всё, что он делает.

Балансы многих акционерных обществ похожи на те известные из эпохи средних веков палимпсесты, на которых надо было сначала стереть написанное, чтобы открыть стоящие под ним знаки, дающие действительное содержание рукописи» (палимпсесты — пергамент, на котором основная рукопись затёрта и по затёртому написано другое).

«Самое простое и поэтому всего чаще употребляемое средство делать балансы непроницаемыми состоит в том, чтобы разделить единое предприятие на несколько частей посредством учреждения „обществ-дочерей“ или посредством присоединения таковых. Выгоды этой системы с точки зрения различных целей — законных и незаконных — до того очевидны, что в настоящее время прямо-таки исключением являются крупные общества, которые бы не приняли этой системы»51.

Как пример крупнейшего и монополистического общества, самым широким образом прибегающего к этой системе, автор называет знаменитое «Всеобщее общество электричества» (А.Е.G., о нём у нас будет ещё речь ниже). В 1912 году считали, что это общество участвует в 175-200 обществах, господствуя, разумеется, над ними и охватывая, в целом, капитал около 1 1/2 миллиарда марок52.

Всякие правила контроля, публикации балансов, выработки определённой схемы для них, учреждения надзора и т.п., чем занимают внимание публики благонамеренные — т.е. имеющие благое намерение защищать и прикрашивать капитализм — профессора и чиновники, не могут тут иметь никакого значения. Ибо частная собственность священна, и никому нельзя запретить покупать, продавать, обменивать акции, закладывать их и т.д.

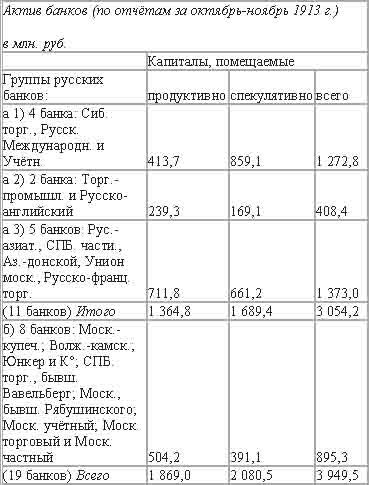

О том, каких размеров «система участия» достигла в русских крупных банках, можно судить по данным, сообщаемым Е. Агадом, который 15 лет служил чиновником русско-китайского банка и в мае 1914 г. опубликовал сочинение под не совсем точным заглавием: «Крупные банки и всемирный рынок»53. Автор делит крупные русские банки на две основные группы: а) работающие при «системе участий» и б) «независимые», произвольно понимая, однако, под «независимостью» независимость от заграничных банков; первую группу автор делит на три подгруппы: 1) немецкое участие; 2) английское и 3) французское, имея в виду «участие» и господство крупнейших заграничных банков соответствующей национальности. Капиталы банков автор делит на «продуктивно» помещаемые (в торговлю и промышленность) и «спекулятивно» помещаемые (в биржевые и финансовые операции), полагая, со свойственной ему мелкобуржуазно-реформистской точки зрения, будто можно при сохранении капитализма отделить первый вид помещения от второго и устранить второй вид.

Данные автора следующие:

По этим данным, из почти 4-х миллиардов рублей, составляющих «работающий» капитал крупных банков, свыше 3/4, более 3-х миллиардов, приходится на долю банков, которые представляют из себя, в сущности, «общества-дочери» заграничных банков, в первую голову парижских (знаменитое банковое трио: «Парижский союз»; «Парижский и Нидерландский»; «Генеральное общество») и берлинских (особенно «Немецкий» и «Учётное общество»). Два крупнейших русских банка, «Русский» («Русский банк для внешней торговли») и «Международный» («СПБ. Международный торговый банк») повысили свои капиталы с 1906 по 1912 год с 44 до 98 млн. руб., а резервы с 15 до 39 млн., «работая на 3/4 немецкими капиталами»; первый банк принадлежит к «концерну» берлинского «Немецкого банка», второй — берлинского «Учётного общества». Добрый Агад глубоко возмущается тем, что берлинские банки имеют в своих руках большинство акций и что поэтому русские акционеры бессильны. И разумеется, страна, вывозящая капитал, снимает сливки: например, берлинский «Немецкий банк», вводя в Берлине акции Сибирского торгового банка, продержал их год у себя в портфеле, а затем продал по курсу 193 за 100, т.е. почти вдвое, «заработав» около 6 млн. рублей барыша, который Гильфердинг назвал «учредительским барышом».

Всю «мощь» петербургских крупнейших банков автор определяет в 8235 миллионов рублей, почти 8 1/4 миллиардов, причем «участие», а вернее господство, заграничных банков он распределяет так: французские банки — 55%; английские — 10%; немецкие — 35%. Из этой суммы, 8235 миллионов, функционирующего капитала — 3687 миллионов, т.е. свыше 40%, приходится, по расчёту автора, на синдикаты: Продуголь, Продамет, синдикаты в нефтяной, металлургической и цементной промышленности. Следовательно, слияние банкового и промышленного капитала, в связи с образованием капиталистических монополий, сделало и в России громадные шаги вперёд.

Финансовый капитал, концентрированный в немногих руках и пользующийся фактической монополией, берет громадную и всё возрастающую прибыль от учредительства, от выпуска фондовых бумаг, от государственных займов и т.п., закрепляя господство финансовой олигархии, облагая всё общество данью монополистам. Вот — один из бесчисленных примеров «хозяйничанья» американских трестов, приводимый Гильфердингом: в 1887 году Гавемейер основал сахарный трест посредством слияния 15-ти мелких компаний, общий капитал которых равнялся 6 1/2 млн. долларов. Капитал же треста был, по американскому выражению, «развёден водой», определён в 50 миллионов долларов. «Перекапитализация» усчитывала будущие монопольные прибыли, как стальной трест в той же Америке усчитывает будущие монопольные прибыли, скупая всё больше железорудных земель. И действительно, сахарный трест установил монопольные цены и получил такие доходы, что мог уплачивать по 10% дивиденда на капитал, в семь раз «разведённый водой», т.е. почти 70% на капитал, действительно внесённый при основании треста! В 1909 г. капитал треста составлял 90 млн. долларов. За двадцать два года более чем удесятерение капитала.

Во Франции господство «финансовой олигархии» («Против финансовой олигархии во Франции» — заглавие известной книги Лизиса, вышедшей пятым изданием в 1908 г.) приняло лишь немного изменённую форму. Четыре крупнейших банка пользуются не относительной, а «абсолютной монополией» при выпуске ценных бумаг. Фактически, это — «трест крупных банков». И монополия обеспечивает монопольные прибыли от эмиссии. При займах страна занимающая получает обыкновенно не более 90% всей суммы; 10% достается банкам и другим посредникам. Прибыль банков от русско-китайского займа в 400 млн. франков составляла 8%, от русского (1904) в 800 млн. — 10%, от мароккского (1904) в 62 1/2 млн. — 18 3/4%. Капитализм, начавший своё развитие с мелкого ростовщического капитала, кончает своё развитие гигантским ростовщическим капиталом. «Французы — ростовщики Европы», — говорит Лизис. Все условия экономической жизни терпят глубокое изменение в силу этого перерождения капитализма. При застое населения, промышленности, торговли, морского транспорта «страна» может богатеть от ростовщичества. "Пятьдесят человек, представляя капитал в 8 миллионов франков, могут распоряжаться "двумя миллиардами в четырёх банках". Система «участиё», уже знакомая нам, ведёт к тем же последствиям: один из крупнейших банков, «Генеральное общество» (Societe Generale), выпускает 64 000 облигаций «общества-дочери», «Рафинадные заводы в Египте». Курс выпуска — 150%, т.е. банк наживает 50 копеек на рубль. Дивиденды этого общества оказались фиктивными, «публика» потеряла от 90 до 100 млн. франков; «один из директоров „Генерального общества“ был членом правления „Рафинадных заводов“». Неудивительно, что автор вынужден сделать вывод: «французская республика есть финансовая монархия»; «полное господство финансовой олигархии; она владычествует и над прессой и над правительством»54.